Co znajdziesz w artykule:

Wstęp

O obligacjach skarbowych pisałem już kilkukrotnie. Między innymi w wpisach:

- Obligacje inflacyjne. Sekret premiera, czy inwestycja dla każdego?

- Jak kupić obligacje inflacyjne? Krok po kroku

Postanowiłem jednak odświeżyć temat, bo detaliczne obligacje Skarbu Państwa już dawno nie były tak opłacalne jak teraz! Wbrew pozorom, spadek inflacji wcale nie działa negatywnie na realne stopy zwrotu z tych obligacji, a do tego Ministerstwo Finansów zrobiło nam w październiku prezent, poprawiając ofertę.

Do tego jednak jeszcze wrócę. Najpierw małe przypomnienie. Czym są obligacje inflacyjne?

Detaliczne obligacje skarbu państwa indeksowane inflacją

Obligacje skarbowe to papiery wartościowe sprzedawane przez Ministerstwo Finansów. Inwestowanie w obligacje polega na pożyczaniu określonej sumy pieniędzy Skarbowi Państwa, czyli w uproszczeniu Polsce. W zamian za pożyczenie swojego kapitału, otrzymujesz wynagrodzenie w postaci odsetek, a Ministerstwo Finansów zobowiązuje się w określonym terminie wykupić obligacje (czyli zwrócić Ci pieniądze). Jest wiele rodzajów obligacji. Niektórymi nawet handluje się na giełdzie. Nie będę jednak o nich pisał w tym artykule. Skupię się tutaj tylko na jednym rodzaju obligacji, który szczególnie powinien Cię zainteresować – na detalicznych obligacjach skarbu państwa indeksowanych inflacją. W dalszej części artykułu dla uproszczenie będę nazywał je obligacjami inflacyjnymi.

Obligacje skarbowe to papiery wartościowe sprzedawane przez Ministerstwo Finansów. Inwestowanie w obligacje polega na pożyczaniu określonej sumy pieniędzy Skarbowi Państwa, czyli w uproszczeniu Polsce. W zamian za pożyczenie swojego kapitału, otrzymujesz wynagrodzenie w postaci odsetek, a Ministerstwo Finansów zobowiązuje się w określonym terminie wykupić obligacje (czyli zwrócić Ci pieniądze). Jest wiele rodzajów obligacji. Niektórymi nawet handluje się na giełdzie. Nie będę jednak o nich pisał w tym artykule. Skupię się tutaj tylko na jednym rodzaju obligacji, który szczególnie powinien Cię zainteresować – na detalicznych obligacjach skarbu państwa indeksowanych inflacją. W dalszej części artykułu dla uproszczenie będę nazywał je obligacjami inflacyjnymi.

W momencie pisania tego artykułu obligacje inflacyjne możesz kupić za pośrednictwem dwóch największych banków w Polsce – PKO BP i Pekao SA.

Masz do wyboru dwa rodzaje obligacji dostępne dla wszystkich Polaków (Kliknij na kod aby otworzyć aktualną ofertę):

- 4-letnie indeksowane oszczędnościowe obligacje skarbowe (COI)

- 10-letnie indeksowane oszczędnościowe obligacje skarbowe (EDO)

Oraz dodatkowe dwa rodzaje obligacji dostępne dla beneficjentów programu 500+ (niedostępne w Pekao SA)

- rodzinne 6-letnie indeksowane oszczędnościowe obligacje skarbowe (ROS)

- rodzinne 12-letnie indeksowane oszczędnościowe obligacje skarbowe (ROD)

Wymienione wyżej rodzaje obligacji różnią się wysokością oprocentowania oraz terminem wykupu. Ich podstawowa konstrukcja jest jednak dość podobna. Ich oprocentowanie w pierwszym roku jest stałe i wynosi określany procent (na przykład 7,25% w przypadku EDO). Oprocentowanie w kolejnych latach jest zmienne i zależy od poziomu inflacji. Oblicza się je osobno w każdym z kolejnych lat dodając do siebie opublikowany przez GUS poziom inflacji oraz marżę wynikającą z oferty obligacji. Aktualną ofertę możesz znaleźć na stronie www.obligacjeskarbowe.pl. Na przykład, w ofercie z października 2023 roku obligacje EDO w drugim i kolejnym roku będą oprocentowane na poziomie inflacja (poziom z września 2024 roku) + marża (1,5%). Gdybyś więc dziś (październik 2023 roku) kupił te obligację i inflacja przez kolejnej 10 lat pozostałaby na 8% poziomie, Twoje oprocentowanie wyniosłoby 7,25% w pierwszym roku (stały procent wynikający z oferty) i 9,75% w kolejnych latach (inflacja + marża). W przypadku obligacji EDO, ROS i ROD odsetki co roku są kapitalizowane, czyli dodawane do Twojego kapitału. W każdym kolejnym roku pracuje więc dla Ciebie coraz większe środki. W przypadku COI, odsetki są wypłacane co roku na Twoje konto.

Wcześniejsza wypłata pieniędzy

4,6,10,12 lat to szmat czasu. A co jak będę musiał wypłacić pieniądze wcześniej?

To jest jedna z najczęstszych obaw oszczędzających. Od razu odpowiem – NIC STRASZNEGO. „Kara” za wcześniejszy wykup obligacji jest niska i wynosi:

- 2 złote od każdej obligacji kupionej za 100 złotych w przypadku obligacji 10-letnich EDO i 12-letnich ROD,

- 0,7 złotego od każdej obligacji kupionej za 100 złotych w przypadku obligacji 4-letnich COI i 6-letnich ROS

Dlaczego teraz warto zainteresować się obligacjami inflacyjnymi

Powody są trzy:

- Ministerstwo finansów poprawiło ofertę obligacji

- Spadła inflacja

- Oprocentowanie w pierwszym roku zaczyna być lepsze od lokat

Zacznijmy od pierwszego powodu. Normalnie przy spadku inflacji oraz stóp procentowych inwestorzy powinni się spodziewać pogorszenia parametrów obligacji skarbowych. A tu niespodzianka. Od października 2023 oferta będzie bardziej atrakcyjna. Poniżej porównanie

Oprocentowanie w pierwszym roku się nie zmieniło, ale w kolejnych, każdy rodzaj obligacji inflacyjnych zarobi o 0,25% więcej. Może się wydawać, że to mała zmiana, ale przy obecnych poziomach inflacji, to właśnie ona może decydować, czy inwestujący w obligację osiągną realną (uwzględniającą inflację) stratę lub zysk.

A co z inflacją? Czy obligacje detaliczne skarbu państwa nie zarabiają czasem więcej przy wysokiej inflacji?

Tak jest, ale tylko gdy patrzymy na to nominalnie (bez uwzględnienia inflacji). Gdy patrzymy realnie sytuacja jest obecnie dużo lepsza niż jeszcze kilka miesięcy temu gdy inflacja przekraczała 15%

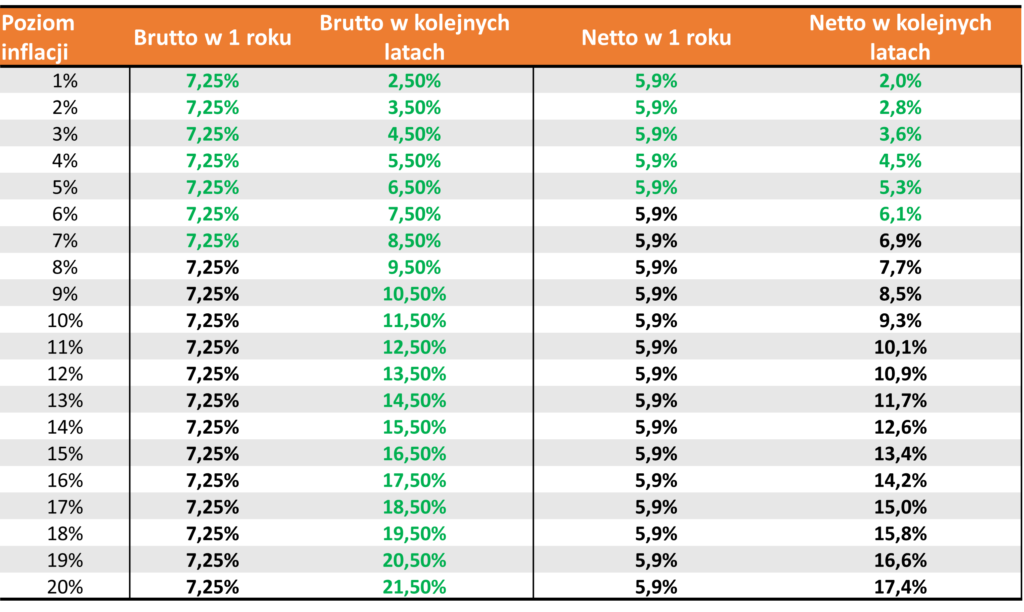

Możesz to zobaczyć w poniższej tabeli, przedstawiającej oprocentowanie obligacji EDO (oferta z października 2023) w zależności od poziomu inflacji w 2 wersjach:

1. Brutto – bez uwzględnienia podatku od zysków kapitałowych

2. Netto – z uwzględnieniem 19% podatku od zysków kapitałowych

Kolor zielony oznacza, że odsetki z obligacji są wyższe od inflacji, czyli inwestor realnie zyskuje

Wersja pierwsza czyli Brutto jest zdecydowanie najlepsza, ale niestety to nie ją poczujesz w swoim portfelu (chyba, że inwestujesz poprzez IKE). Nie uwzględnia ona podatku Belki (19% od zysków). Patrząc na tę wersje, obligacje EDO pobiją inflację w każdym scenariuszu inflacyjnym w kolejnych latach. Wynika to z ich konstrukcji, która do inflacji dodaje marżę w wysokości 1,5%.

Wersja druga Netto uwzględnia już podatek Belki. Tu już nie jest aż tak zielono bo nominalne zyski są więc pomniejszone o 19%. Po uwzględnieniu podatku, zyski wyższe od inflacji w kolejnych latach inwestor osiągnie tylko, gdy inflacja nie przekroczy 7%. Przy obecnej inflacji (8% we wrześniu 2023), realna strata inwestora wyniesie tylko 0,3%. Przy inflacji sprzed paru miesięcy (na poziomie 15%) byłoby to aż 1,6%.

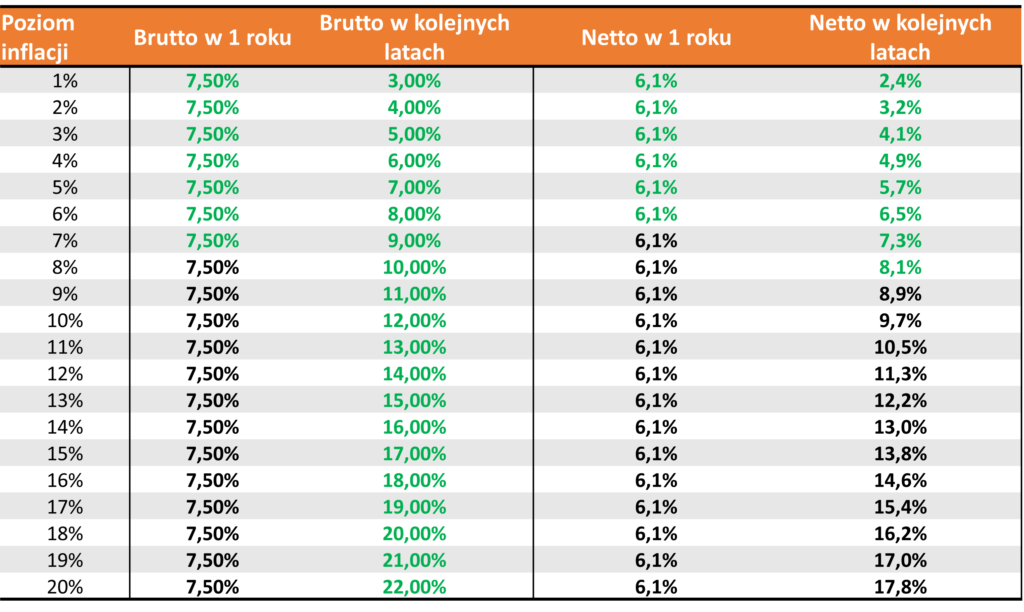

To był przykład z obligacjami EDO. Zobaczmy jak to wygląda z ROS, czyli 12 obligacjami dostępnymi dla beneficjentów 500+. W ich przypadku premia ponad inflacje w kolejnych latach wynosi już 2% ponad inflacje. Czy to wystarczy, żeby po uwzględnieniu podatku Belki pobić inflacje na poziomie obecnych 8%

Okazuje się, że tak. Uwzględniając podatek, w kolejnych latach zysk netto inwestora przy 8% inflacji wyniesie 8,1%. Powyżej 8% niestety wciąż inwestor przegra z inflacją. To właśnie dlatego w wstępie wspominałem, że patrząc na realne zyski inwestora 8% inflacja jest znacznie lepsza niż 15%.

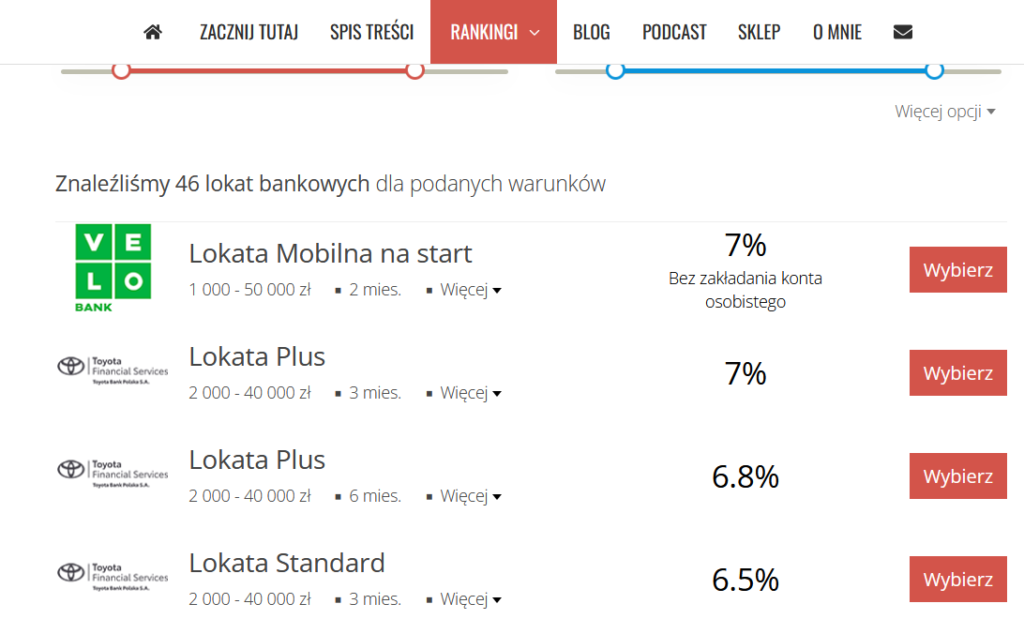

Zobaczmy teraz jak wygląda oferta obligacji inflacyjnych w pierwszym roku w stosunku do lokat bankowych i kont oszczędnościowych:

Najpierw sprawdźmy lokaty. Użyje do tego rankingu na blogu Marcina Iwucia. Wykluczam promocje dla nowych Klientów.

Najlepsze lokaty mają oprocentowanie 6,5-7%. Są one słabsze od oprocentowania obligacji inflacyjnych w pierwszym roku (7-7,5%). Dodatkowo:

- Są to lokaty na krótsze okresy (2-6 miesięcy). Nie wiadomo jaka oferta będzie dostępna po tym terminie. Patrząc jednak na trend stóp procentowych, obawiam się, że znacznie gorsza.

- Najlepsze lokaty mają limity wpłat.

- Zerwanie lokaty przed terminem wiąże się z stratą całości odsetek.

Obligacje inflacyjne nie mają limitu wpłat. Okres inwestycji to 4,6,10 lub 12 lat. Sprzedaż obligacji przed terminem również wiąże się z z karą, ale nie jest ona tak dotkliwa jak w przypadku lokaty.

Przypominam:

- 2 złote od każdej obligacji kupionej za 100 złotych w przypadku obligacji 10-letnich EDO i 12-letnich ROD,

- 0,7 złotego od każdej obligacji kupionej za 100 złotych w przypadku obligacji 4-letnich COI i 6-letnich ROS

ale nie więcej niż wysokość naliczonych odsetek. Po wcześniejszym wykupie obligacji pieniądze na Twoje konto trafią w ciągu nie więcej niż 10 dni roboczych

Oba rozwiązania zapewniają więc ochroną wpłaconego kapitału nawet gdy będziesz wcześniej potrzebował pieniędzy. Patrząc jednak na te parametry i ograniczenia, z wyjątkiem sytuacji gdy dokładnie wiesz, że potrzebujesz środków po okresie lokaty lub spodziewasz się, że nie będziesz mógł poczekać kilku dni na wypłatę, obligacje inflacyjne wydają się bardziej atrakcyjne i bardziej elastyczne. Jedyne wyzwanie to założenie specjalnego konta do ich zakupu. Instrukcje znajdziesz TU.

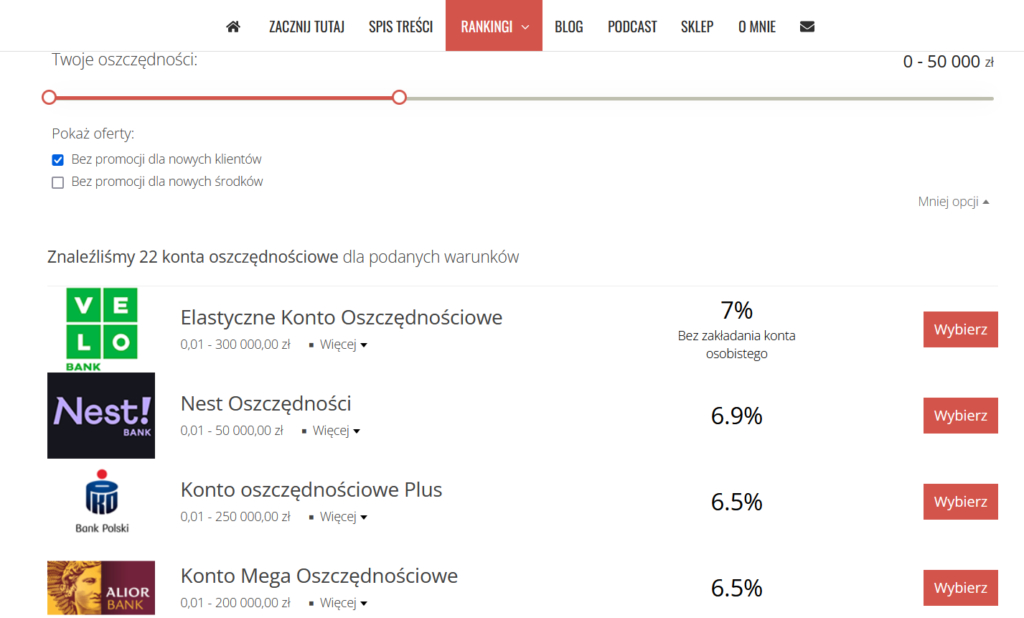

Teraz zobaczmy najlepszą ofertę kont oszczędnościowych:

Jeżeli chodzi o oprocentowanie jest ono zbliżone do lokat i również nie większe od oprocentowania obligacji inflacyjnych w pierwszym roku. Konto oszczędnościowe jest świetnym rozwiązaniem dla przechowania środków na krótki okres, szczególnie gdy spodziewasz się, że możesz ich wkrótce szybko potrzebować. W każdym momencie możesz wypłacić z niego pieniądze i od razu nimi dysponować. Wadą kont oszczędnościowych jest to, że ich oprocentowanie jest podane na tu i teraz, a bank po okresie „promocji” może je drastycznie zmniejszyć. Czy znajdziesz wtedy podobne warunki gdzie indziej? Tego nie wiemy, ale spadające stopy procentowe i inflacja nie wróży tu dobrze. W przypadku obligacji, masz zagwarantowane niezłe warunki w całym pierwszym roku, a w kolejnych latach oprocentowanie zależy od inflacji. Jak warunki nie będą Ci się podobać – wycofasz środki z obligacji (płacąc minimalną karę) i sam zdecydujesz co z nimi zrobić. Jeżeli warunki będą dobre, możesz trzymać na nich pieniądze przez kilka lat.

Obligacje inflacyjne podczas spadającej inflacji

Inwestowanie w obligacje detaliczne skarbu państwa indeksowane inflacją jest szczególne korzystne w czasach gdy inflacja spada. Dlaczego? Ponieważ inflacja brana pod uwagę przy ustalaniu oprocentowania na kolejny roczny okres danej emisji obligacji, jest ogłaszane przez GUS w miesiącu poprzedzającym pierwszy miesiąc danego (rocznego) okresu odsetkowego. Inflacja dotyczy wiec wzrostu cen w ciągu uprzednich 12 miesięcy, a oprocentowanie jest ustalane na kolejne 12 miesięcy. Przy spadającej inflacji ta różnica w okresach może być bardzo korzystna dla inwestora.

Ja w swoim portfelu, mimo 8% inflacji, mam wciąż obligacje ROD, których bieżące oprocentowanie wynosi około 20%. Było ono ustalenie w momencie, gdy inflacja wynosiła ponad 18%.

Podsumowanie

Obligacje detaliczne skarbu państwa indeksowane inflacją nie są idealnym instrumentem inwestycyjnym. Przy wysokiej inflacji mogą nawet nie ochronić realnej wartości pieniądza. Uważam jednak, że jest to zdecydowanie najlepszy, tak bezpieczny instrument finansowy. Oprocentowanie w pierwszym roku jest porównywalne z najlepszymi, promocyjnymi lokatami, a w kolejnych latach inwestor ma gwarancje nominalnego zysku ponad inflacje. Tego raczej nie zapewnią lokaty i konta oszczędnościowe. Oprócz tego jest to instrument bardzo elastyczny. Można go kupić już od 100 złotych, a opłaty za wcześniejszy wykup są na bardzo rozsądnym poziomie.

A Ty co myślisz o inwestowaniu w detaliczne obligacje skarbu państwa indeksowane inflację w końcówce 2023? Zapraszam do komentowania

Powiązane artykuły:

Przystępna wiedzą nawet dla starszych inwestorów. Prosty język pozwala na zrozumienie mechanizmu inwestowania na poziomie minimum podstawowym.

Dziękuję

[…] Inflacja spada. Czy obligacje to wciąż dobry pomysł? […]

[…] Inflacja spada! Czy obligacje inflacyjne to wciąż dobry pomysł? […]