Wstęp

W maju 2023 opublikowałem artykuł pod tytułem:

W maju 2023 opublikowałem artykuł pod tytułem:

Podzieliłem się w nim z Wami moją filozofią inwestycyjną oraz składem mojego portfela. Minęło 8 miesięcy, mamy nowy rok i trochę się w moim portfelu zmieniło. Pomyślałem więc, że warto odświeżyć ten bardzo popularny wpis.

Zanim jednak to zrobię przypominam, że ten artykuł nie może być traktowany jako porada inwestycyjna. Portfel inwestycyjny jest bardzo indywidualną sprawą i każdy powinien dostosować go do swojej sytuacji, swoich celów i swojej osobowości.

Jeżeli czytałeś Finansową Podróż, to wiesz, że moim głównym celem inwestycyjnym wcale nie jest maksymalizacja zwrotu z inwestycji. Jest nim natomiast bezpieczeństwo finansowe moje rodziny, regularne przychody z portfela, które zapewniają mi wolność finansową oraz ogólny wzrost wartości majątku netto. Co więcej, nawet u mnie te priorytety zmieniają się trochę w czasie. Od czasu osiągnięcia wolności finansowej, do swojego portfela dorzucam również aktywa, które nie są czysto inwestycyjne, ale również mają za zadania sprawić przyjemność mi i moim bliskim. Zaraz zobaczysz jakie :).

Jak mi poszło w 2023 roku?

Niestety nie jestem w stanie podać ci stopy zwrotu jaką osiągnąłem w 2023 roku. Tak jak pisałem we wstępie nie jest ona dla mnie taka ważna i nawet jej nie mierzę. Dwie wartości, które natomiast monitoruję i porównuję ze swoimi długoterminowymi celami są – wartość majątku netto i wartość przychodów z aktywów. Wzrost wartości obu zawiera w sobie zarówno zwrot z inwestycji (np. wzrost wartości akcji, reinwestowanie dywidend lub czynszów od najemców), jak i nowe dopłaty do portfela z przychodów z pracy.

Poniżej wykres który pokazuje wzrost majątku netto mojej rodziny w ciągu ostatnich 10 lat:

I wzrost przychodów z majątku w ciągu ostatnich 10 lat

Rok 2023 wygląda w tym zestawieniu bardzo dobrze i jego wynik przekroczył moje wcześniejsze założenia zarówno jeżeli chodzi o majątek netto, jak i przychody.

Co może jednak dziwić tych, którzy uważnie śledzą wyniki finansowe, wzrosty w 2023 roku są zbliżone do tych z roku 2022. Rok 2023 w przeciwieństwie do swojego poprzednika był bardzo dobry dla rynku akcji i obligacji. WIG20 wzrósł o ponad 30%, a S&P500 o ponad 20%. Dobrze również zachowywały się obligację. Rok 2022 był natomiast jednym z najgorszych lat dla inwestorów. Po raz pierwszy od wielu lat, ujemne wynik zanotowały zarówno akcje, jak i obligacje. U mnie tej różnicy w ogóle nie widać. Dlaczego? Odpowiedzią jest dywersyfikacja, duży udział nieruchomości, obligacje antyinflacyjne oraz ciągłe dopłaty do portfela. W 2022 roku udało mi się również z dużym zyskiem sprzedać apartament w Szklarskiej Porębie, który nie spełnił moich oczekiwań inwestycyjnych. Pieniądze te zainwestowałem w dużo bardziej rentowne mieszkanie w Warszawie, które znacznie podniosło moje regularne przychody.

Co się zmieniło w 2023 roku

Nieruchomości

Nieruchomości stanowią na chwilę obecną 65% wartości mojego portfela.

Jest to mój ulubiony rodzaj aktywów, ponieważ oprócz tego, że w długim terminie wartość nieruchomości rośnie w tempie równym lub trochę wyższym od inflacji, to jeszcze otrzymuję regularne czynsze od najemców. W ubiegłym roku czynsze z moich nieruchomości odpowiadały za około 75% moich przychodów z aktywów.

W maju 2023 pisałem, że mój portfel nieruchomości składa się z 4 mieszkań na wynajem w Warszawie i 1 apartamentu w tak zwanym condohotelu w okolicach Karkonoszy. Trochę się tu jednak zmieniło.

- Po uruchomieniu program Bezpieczny Kredyt 2% i wzroście cen mniejszych mieszkań, zdecydowałem się na sprzedaż jednego z mieszkań w Warszawie. Było to 2-pokojowe mieszkanie na Targówku. Kiedyś sami w nim mieszkaliśmy i po przeprowadzeniu się do segmentu, zostawiliśmy je na wynajem. Mieszkanie nie jest w idealnej lokalizacji i nie ma idealnego rozkładu, aby osiągać tam dużą rentowność. W okolicach wakacji udało mi się go sprzedać za około 70% więcej niż cena zakupu (mimo, że kupiłem go podczas bańki na rynku nieruchomości w 2007 roku). Co zrobiłem z pieniędzmi? Oczywiście zainwestowałem w nieruchomości…

- Kupiłem (z pomocą kredytu) od dewelopera nowe 3 pokojowe mieszkanie na granicy Targówka i Białołęki, które po remoncie będzie świetnie nadawać się na wynajem. Mam nadzieje, że za 1-2 miesiące firma zarządzająca moimi mieszkaniami będzie mogła zacząć szukać nowych najemców. Liczę na co najmniej 7% rentowność najmu.

- Kupiłem (również za pomocą kredytu) segment nad morzem w Hiszpanii. Tym razem jest to inwestycja, która ma połączyć przyjemne z pożytecznym. Domek jest położony 10 minut jazdy samochodem od lotniska, 1 kilometr od pięknej, piaszczystej plaży, 500 metrów od parku narodowego i w ogródku ma drzewo cytrynowe :). Plan jest taki, żeby korzystać ze słońca Hiszpanii, gdy w Polsce jest „trochę mniej sympatycznie”, a pozwolić grzać się tam innym turystom w miesiącach wakacyjnych. Nie liczę tu na wielką rentowność, ale mam nadzieje, że większość kredytu sama się spłaci.

Dlaczego zdecydowałem się na zakup kolejnych nieruchomości na kredyt przy tak wysokich stopach procentowych? Możesz przeczytać o tym w artykułach:

Stwórz swoje własne „Wehikułum Inwestycyjne”

Czy opłaca się obecnie kupić mieszkanie pod wynajem na kredyt?

Oczywiście, stopy procentowe, a przez to i oprocentowanie kredytu w Hiszpanii jest znacznie niższe niż w Polsce.

Akcje

Akcje są drugim pod względem wartości aktywem w moim portfelu. Inwestuję w nie zarówno za pośrednictwem tanich funduszy ETF (głównie na rynki zagraniczne) oraz kupując bezpośrednio akcje w biurach maklerskich (głównie polskie). Czytając o moich celach pewnie się domyślasz, że w portfelu zdecydowanie przeważają spółki i ETF-y dywidendowe. Akcje stanowią około 25% mojego portfela. Z czego około połowy to akcje polskich spółek, a połowa ETF-y na spółki zagraniczne. W moim podejściu do inwestowania w akcje od maja 2023 nie zmieniło się praktycznie nic.

Zacznę od akcji polskich spółek. Inwestuję w nie za pośrednictwem dwóch biur maklerskich Santander oraz eMakler. W obu instytucjach mam zarówno konta IKE jak i zwykłe konto maklerskie. Staram się kupować spółki, które według mnie mają szansę wypłacać w kolejnych latach rosnącą dywidendę. Nigdy nie kupuję akcji po to żeby je potem sprzedać z zyskiem. Najchętniej każdą z nich trzymałbym przez wiele lat.

Poniżej lista największych pozycji w moim portfelu:

Ambra – Wypłaca rosnącą dywidendę od kilkunastu lat. Obecnie około 3-4%.

Decora – Wypłaca rosnącą dywidendę od kilkunastu lat. Obecnie około 4-5%

Dom Development – Wypłaca rosnącą dywidendę od kilkunastu lat. Obecnie około 7-8%

Eurotel – Wypłaca rosnącą dywidendę od kilkunastu lat. W ubiegłym roku wypłacił rekordowe 14%. W tym roku spodziewany spadek do i tak niezłych 6%

Ferro – Wypłaca raczej rosnącą dywidendę od kilkunastu lat. Obecnie około 4-6%

GPW – Wypłaca raczej rosnącą dywidendę od kilkunastu lat. Obecnie około 5-6%

Kęty – Wypłaca rosnącą dywidendę od ponad 20 lat. Obecnie około 7-8%

Mirbud – Wypłaca rosnącą dywidendę od ponad 5 lat. Obecnie około 3-4%

PCC Rokita – Wypłaca dywidendę od około 10 lat. W ubiegłym roku wypłacił rekordowe 14%. W tym roku spodziewany spadek do około 3-4%. To spółka mocno cykliczna

Playway – Wypłaca rosnącą dywidendę od 6 lat. Obecnie około 5-7%

Text – Wypłaca rosnącą dywidendę od 10 lat. Obecnie około 6-7%

PKO BP – Z przerwami, ale wypłaca dywidendę od 20 lat. W tym roku spodziewana na poziomi 7-8%

Wittchen – Z przerwami, ale wypłaca dywidendę od 9 lat. W tym roku spodziewana na poziomi 4-5%

O sposobie wybierania przeze mnie spółek do portfela możesz przeczytać tu:

Inwestowanie dywidendowe – ETF-y i najciekawsze spółki

Jeżeli chodzi o ETF-y na spółki zagraniczne to mam je obecnie u 2 brokerów: Exante i XTB. Obecnie kupuje je głównie przez XTB ze względu na dużą ofertę i brak prowizji za zakup. Największą część mojego portfela stanowią ETF-y:

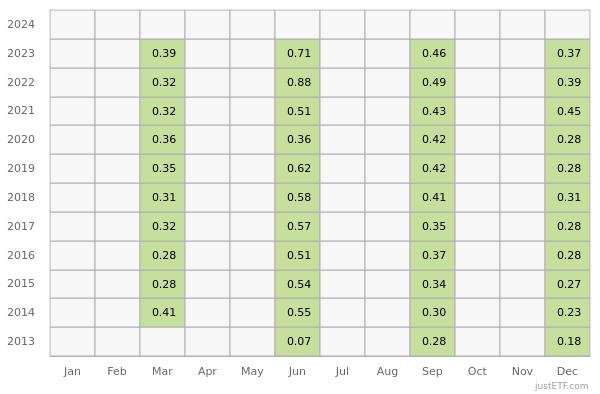

Vanguard FTSE All-World High Dividend

Zobacz z jaką regularnością, co kwartał wypłaca około 3-4% dywidendę w skali roku. Tabela pokazuje kwotę wypłaty dywidendy na jednostkę ETF-a w miesiącu danego roku.

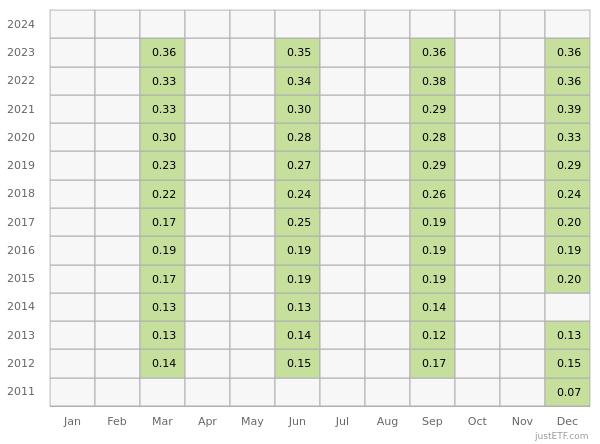

iShares Emerging Markets Dividend

Zobacz z jaką regularnością, co kwartał wypłaca około 7-8% dywidendę w skali roku

SPDR S&P Global Dividend Aristocrats

Zobacz z jaką regularnością, co kwartał wypłaca około 3-4% dywidendę w skali roku

SPDR S&P US Dividend Aristocrats

Zobacz z jaką regularnością, co kwartał wypłaca około 2-3% dywidendę w skali roku i jak ta dywidenda rośnie

Więcej o tym jak wybieram ETF-y do portfela znajdziesz

Najlepsze ETF-y na akcje spółek dywidendowych 2024

oraz oczywiście w mojej książce:

Obligacje

Detaliczne obligacje skarbu państwa indeksowane inflacją stanowią około 4% mojego portfela. Większość z nich to 12 letnie ROD dostępne dla beneficjentów programu 800 plus. Pozostałe to 10 letnie EDO i 4 letnie COI. O obligacjach inflacyjnych napisałem szczegółowe dwa wpisy więc nie będę się tutaj szczegółowo rozpisywał.

Obligacje inflacyjne – Sekret premiera, czy inwestycja dla każdego?

Inflacja spada! Czy obligacje inflacyjne to wciąż dobry pomysł?

Obligacje inflacyjne są częścią mojej finansowej poduszki bezpieczeństwa, która dzięki wysokiej inflacji w 2022 przynosi pokaźne, nominalne stopy zwrotu.

Złoto

Złoto stanowi jedynie 1% wartości mojego portfela. Inwestuję w złoto fizyczne, kupując 1-uncjowe monety bulionowe. Nie jestem miłośnikiem złota. Mimo, że w bardzo długim okresie utrzymuje ono swoją wartość, historia pokazuje, że nie daje tak dobrych zwrotów jak rynek akcji i nieruchomości. Oprócz tego jego cena jest bardzo zmienna i nie wypłaca żadnych odsetek. Traktuje je w moim portfelu jako zabezpieczenie przed sytuacjami bardzo skrajnymi. Więcej o złocie przeczytasz:

Nie wszystko złoto co się świeci. Czy warto inwestować w złoto?

Gotówka

Gotówka w moim portfelu stanowi około 5% jego wartości. Nie chodzi oczywiście o banknoty, ani o pieniądze trzymane na rachunku bieżącym. Praktycznie całość trzymam na lokatach i kontach oszczędnościowych wypłacających około 6% odsetek w skali roku. Gotówka jest ważną częścią mojej finansowej poduszki bezpieczeństwa. Najczęściej jej wartość jest sporo mniejsza – około 1-2%. Jednak w tym momencie finansuję remont nowego mieszkania w Warszawie i urządzam dom w Hiszpanii.

Podsumowanie

Pewnie dla wielu z was mój portfel może wydawać się nudny. Nie ma w nim miejsca na przykład na kryptowaluty lub spółki wzrostowe. Pewnie wielu z was osiągnęło wyższe stopy zwrotu, szczególnie w 2023 roku. Może też komuś wydać się dziwne, że jako pasjonat inwestowania nie liczę stopy zwrotu ze swoich inwestycji, tylko całkowitą kwotę przychodów z aktywów i wartość majątku. Takie podejście jest jednak bardzo przemyślanie i bardzo dopasowane do moich celów i osobowości. Pozwala mi w długim terminie czerpać przyjemność z samego procesu inwestowania i ogranicza ilość negatywnych emocji. Jeżeli chcesz przeczytać więcej o tym jak zaprojektowałem swoją Finansową Podróż zapraszam do książki Finansowa Podróż. Wyrusz w drogę do spokoju, szczęścia i wolności osobistej.

Zdaje sobie jednak sprawę, że nie wszyscy mają podobną do mnie osobowość, cele i podejście do ryzyka oraz finansów. Jednocześnie uważam, że to właśnie dopasowanie sposobu inwestowania do własnego charakteru, przekonań i celów, pozwala w długim okresie utrzymać motywację do działania. A to właśnie ta motywacja i umiejętność panowania nad własnymi emocjami determinuje 90% długoterminowego sukcesu w inwestowaniu i finansach osobistych. Co z tego, że uda ci się osiągnąć wysoką stopę zwrotu w jednym roku, skoro zrezygnujesz z budowania swojego majątku w kolejnym roku, który przyniesie stratę?

W ciągu ostatnich kilku lat bardzo mocno zgłębiłem temat wpływu psychologii, motywacji i dopasowania sposobu inwestowania do osobowości człowieka na finanse osobiste i wyniki inwestycyjne. Dzięki temu powstała moja nowa książka, która będzie miała premierą 16 lutego. Książka Jak Zacząć Inwestować. Osiem kroków do sukcesu w finansach osobistych skupia się właśnie na tym co w finansach osobistych jest najważniejsze, czyli na emocjach i motywacji. Włożyłem w nią naprawdę bardzo dużo pracy i serca. Mam nadzieję, że pomoże wielu z Was w przyjemniejszym i skuteczniejszym inwestowaniu!

Więcej szczegółów w krótce 🙂

[…] Niestety żaden i na pewno nie mój… Tak jak wcześniej wspominałem- Jestem nudnym i dość bezpiecznym inwestorem. O moim portfelu możesz przeczytać na przykład w artykule Mój portfel inwestycyjny Luty 2024 […]

Cześć,

Ile dokładnie pozycji zawiera część Akcyjna, a ile część z ETFami?

Pozdrawiam!

Cześć. Obie części są mniej więcej równe wartościowo. Część aktywna to około 15 spółek dywidendowych, a część z ETF-ami to około 5 ETFów

Bardzo dziękuję Ci za odpowiedź. Generalnie jestem na etapie wielkiego resetu, jeśli chodzenie o zarządzanie majątkiem. Próbuję wszystko uprościć. Przez przypadek natrafiłem na Twojego bloga i jestem bardzo zachwycony treścią jaką tu spotykam. Oczywiście będę aktywny w innych postach na Twoich blogach, bo mam kilka pytań.

Wracając do obecnego postu. Obecnie przenoszę część akcyjną do pasywnej części inwestycyjnej. W chwili obecnej aktywa mam porozrzucane w funduszach indeksowanych od TFI PZU. IKE z kolei mam w ING zainwestowane w FiO GS Globalnych Spółek dywidendowych. Docelowo chciałbym środki przenieść do ETF-u Vanguard FTSE All-World UCITS ETF (VWCE.DE). Zarówno do IKE, jak i do rachunku zwykłego. W tym że na rachunku zwykłym kusi mnie coraz bardziej, żeby lokować środki w Vanguard FTSE All-World UCITS ETF, ale dystrybucyjnym. Lub wybrać z 2 lub 3 ETF-y dywidendowe wykorzystywane przez Ciebie. Chciałbym zacząć budować portfel przynoszący co miesiąc dochód.

Co o tym myślisz? Czy mógłbyś coś mi doradzić? Na razie przetwarzam Twoje materiały oraz materiały wyprodukowane przez Mateusza Samołyka z Investomatu oraz chłopaków z Atlas ETF.

Cześć. Cieszę się, że moje treści Ci się podobają. Myślę też, że kierunek upraszczania jest jak najbardziej prawidłowy. Sam dochodziłem do niego przez kilka lat. Co do portfela przynoszącego dochód – są jego zwolennicy i przeciwnicy. Z jednej strony jest to mniej korzystne podatkowo, a z drugiej bardzo satysfakcjonujące i pomagające w długoterminowym budowaniu majątku. Ja uwielbiam dywidendy i na nich opieram budowę swojego majątku. Panowie z Atlasu ETF (Artur i Jacek) i Mateusz wolą chyba ETF-y akumulujące. Jeżeli Ty masz wątpliwości zawsze możesz wziąć oba. Nie wiem jednak czy szedłbym wtedy w Vanguard FTSE All-World UCITS dystrybuujący i do tego inny typowo dywidendowy. Jeżeli miałbym połączyć to Vanguard FTSE All-World UCITS ETF zrobiłbym akumulujący i dołączyłbym do tego jakiś dobry ETF dywidendowy (z wyższą dywidendą). Ranking ETF-ów dywidendowych znajdziesz u mnie na blogu – ja inwestuje zgodnie z nim. Używaj oczywiście IKE – to zdecydowanie zmniejszy obciążenia podatkowe. Myślę że adresy Mateusza i Atlasu ETF są najlepsze, żeby zdobywać wiedzę.