Co znajdziesz w artykule:

Wstęp

Jak znaleźć idealną spółkę do zainwestowania? Taką o bardzo solidnym bilansie, rentowną i posiadającą przewagę konkurencyjną. Nie jest to proste dla indywidualnego inwestora, który nie chce na analizę sprawozdań finansowych poświęcać wielu godzin tygodniowo. Zarządzający aktywnymi funduszami inwestycyjnymi robią to od lat, z dość mizernym skutkiem (większość przegrywa z szerokim rynkiem akcji). Dodatkowo pobierają za to opłatę przekraczającą 2% w skali roku. Jest jednak inny, tak samo prosty, ale zdecydowanie tańszy sposób, żeby zbudować swój portfela ze spółek o solidnych fundamentach. Są nim ETF-y o faktorze Quality.

Jak znaleźć idealną spółkę do zainwestowania? Taką o bardzo solidnym bilansie, rentowną i posiadającą przewagę konkurencyjną. Nie jest to proste dla indywidualnego inwestora, który nie chce na analizę sprawozdań finansowych poświęcać wielu godzin tygodniowo. Zarządzający aktywnymi funduszami inwestycyjnymi robią to od lat, z dość mizernym skutkiem (większość przegrywa z szerokim rynkiem akcji). Dodatkowo pobierają za to opłatę przekraczającą 2% w skali roku. Jest jednak inny, tak samo prosty, ale zdecydowanie tańszy sposób, żeby zbudować swój portfela ze spółek o solidnych fundamentach. Są nim ETF-y o faktorze Quality.

To kolejny już wpis o ETF-ach. Bardzo lubię ten temat, bo według mnie to zdecydowanie najlepsza forma inwestowania dla większości polskich, indywidualnych inwestorów. ETF-y są najczęściej bardzo tanie i proste w zakupie. W dzisiejszych czasach mogą zapewnić polskiemu inwestorowi ekspozycje na setki różnych aktywów. Na przykład międzynarodowy rynek akcji, obligacji, surowce, a nawet kryptowaluty.

O ETF-ach pisałem już w wielu wpisach:

Najlepsze ETF-y na akcje spółek dywidendowych

Atlas ETF – Szukanie ETF będzie prostsze!

Jak wybrać ETF na światowy indeks akcji

Dlaczego powinieneś zainteresować się ETF-ami?

Jeżeli jest to dla Ciebie zupełnie nowy temat, zachęcam Cię do przejrzenia również tych artykułów.

Tym razem pomogę Ci znaleźć najlepszy ETF na spółki o faktorze QUALITY, czyli takie które charakteryzują się „dobrą jakością” – mają stosunkowo niskie zadłużenie, wysoką rentowność i przepływy pieniężne oraz trwałą przewagę konkurencyjną.

Brzmi dobrze? No to zaczynamy!

Co to są faktory ETF

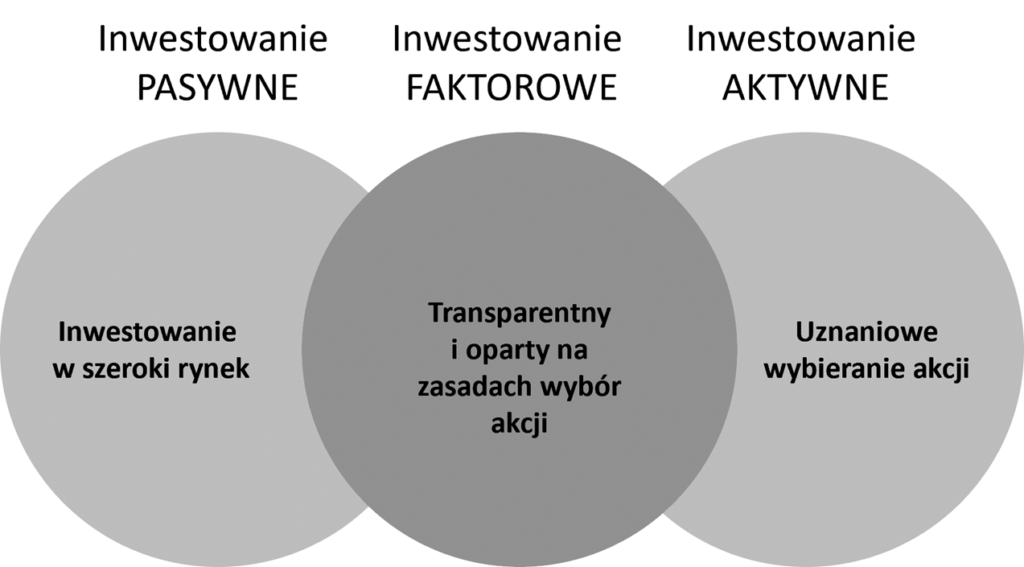

ETF-y faktorowe (ang. factor ETF) to fundusze selekcjonujące spółki na bazie ściśle określonych parametrów. Są czymś pomiędzy aktywnie zarządzanymi funduszami inwestycyjnymi, a pasywnymi funduszami ETF podążającymi za danym indeksem.

Większość ETF-ów dobierając spółki do portfela, biorą pod uwagę geografię (na przykład region notowań spółki – Polska, USA, Europa itp.) lub branżę (IT, spółki wydobywcze, finanse). Ten sposób działania jest mocno pasywny, ponieważ spółki bardzo rzadko zmieniają kraj działania, notowań lub branżę. Te ETF-y nie starają się pobić rynku, tylko jak najlepiej go odzwierciedlić.

ETF-y faktorowe biorą natomiast pod uwagę bardziej zmienne czynniki, takie jak wartość spółki, zadłużenie lub stopa dywidendy. Wybierając ETF faktorowy, inwestor nie inwestuje do końca pasywnie, ponieważ wybiera do portfela tylko spółki o określonych cechach. Zakładam, że podobną strategią mogą się kierować zarządzający w aktywnie zarządzanych funduszach inwestycyjnych. Oczywiście pobierając za to odpowiednio wysoką opłatę.

Co odróżnia ETF-y faktorowe od aktywnie zarządzanych funduszy?

Według mnie głównie cena i transparentność. ETF-y faktorowe są trochę droższe od swoich pasywnych odpowiedników, ale opłaty rzędu 0,3% w skali roku, wciąż są prawie 10-krotnie niższe od aktywnie zarządzanych funduszy. Inwestując w aktywnie zarządzany fundusz inwestycyjny, zdajesz się na wiedzę i wyczucie rynku zarządzającego. O jego strategii i składzie portfela dowiadujesz się raz na pół roku i to z opóźnieniem. Strategia ETF-a faktorowego oraz skład jego portfela są w pełni transparentne i możesz je sprawdzić w każdej chwili.

Co jest lepsze? Inwestowanie w ETF-y pasywne czy faktorowe?

Wielu inwestorów uważa, że inwestowanie faktorowe może poprawić wyniki inwestycyjne. Czy jest to prawda? Tego nie jestem w stanie z czystym sumieniem potwierdzić, ponieważ dobierając odpowiednie dane lub okres badania, można udowodnić prawie wszystko. Coś, co jest natomiast pewne, to to, że używając danego faktora, można lepiej zarządzać ryzykiem i zmiennością swoich inwestycji. Na przykład, jeżeli nie chcesz mieć w portfelu zadłużonych i mało rentownych spółek – możesz wybrać właśnie faktor Quality. Czy da Ci to lepsze wyniki inwestycyjne? Przyszłości oczywiście nie znam, ale możemy zobaczyć jak spółki o solidnych fundamentach (Quality) spisywały się w przeszłości…

Faktor Quality

To wybór spółek, które charakteryzują się zwiększoną stabilnością i „zdrowym” bilansem. Mają stosunkowo niskie zadłużenie, wysoką rentowność i przepływy oraz trwałą przewagę konkurencyjną. Faktor Quality jest również określany jako bardziej defensywny i powinien doświadczać mniejszych spadków cen w gorszych czasach na rynku. W indeksie Quality znajdziemy spółki z rożnych branż, takie jak Apple, Microsoft, Johnson & Johnson lub Nestle. Mniejszy udział będą mieć natomiast spółki z trochę słabszymi fundamentami jak Tesla.

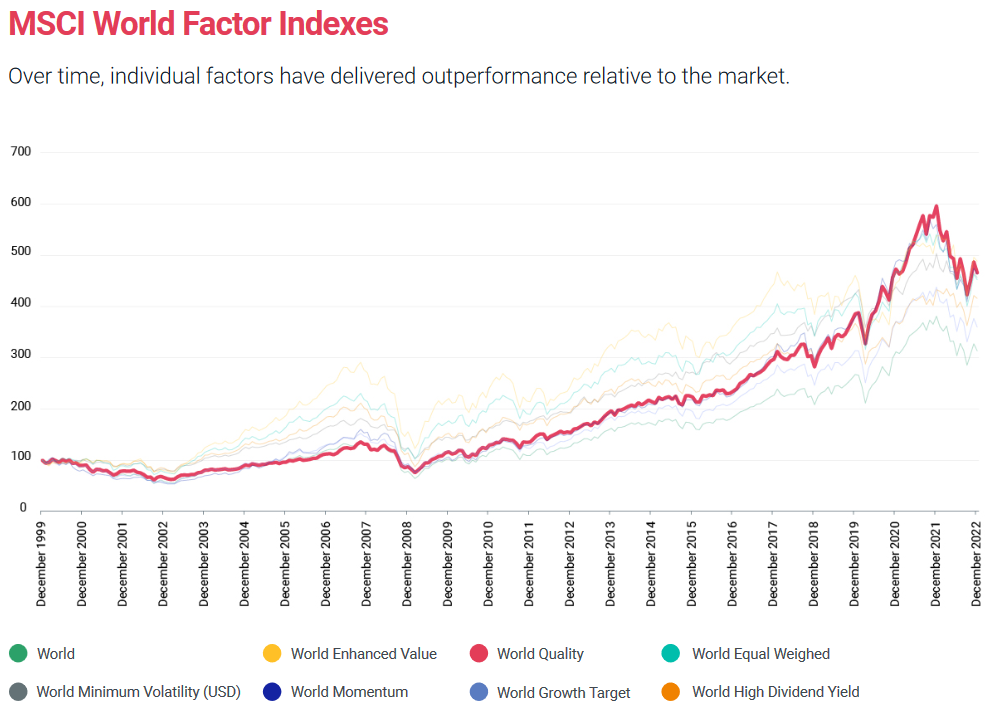

A jak wyglądają wyniki faktora Quality w ostatnich latach?

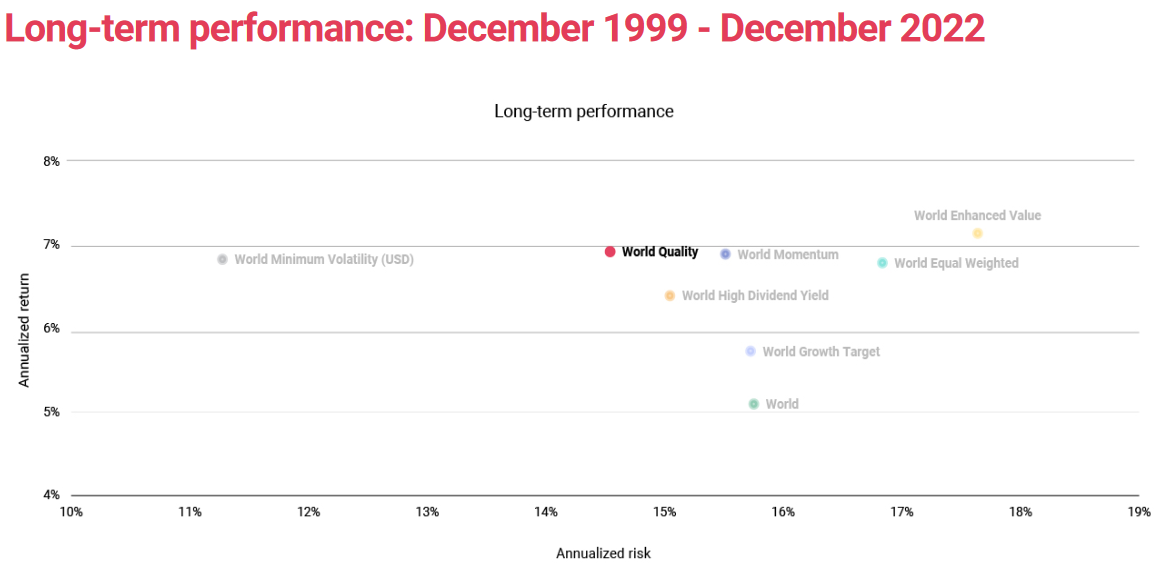

Posłużmy się danymi i wykresami MSCI. Gruba czerwona linia to wyniki indeksu MSCI World Quality. Pozostałe, cieńsze linie to pozostałe indeksy (w dużym uproszczeniu: World – to szeroki, pasywny indeks akcji, Value – spółki o niskiej wycenie, Equal Weighted – indeks przeważa spółki mniejsze, Minimum Volatility – spółki o niższej zmienności, Momentum – spółki których kurs akcji w ostatnim czasie rośnie, Growth -spółki wzrostowe, High Dividend Yield – spółki z wyższą dywidendą)

Źródło MSCI

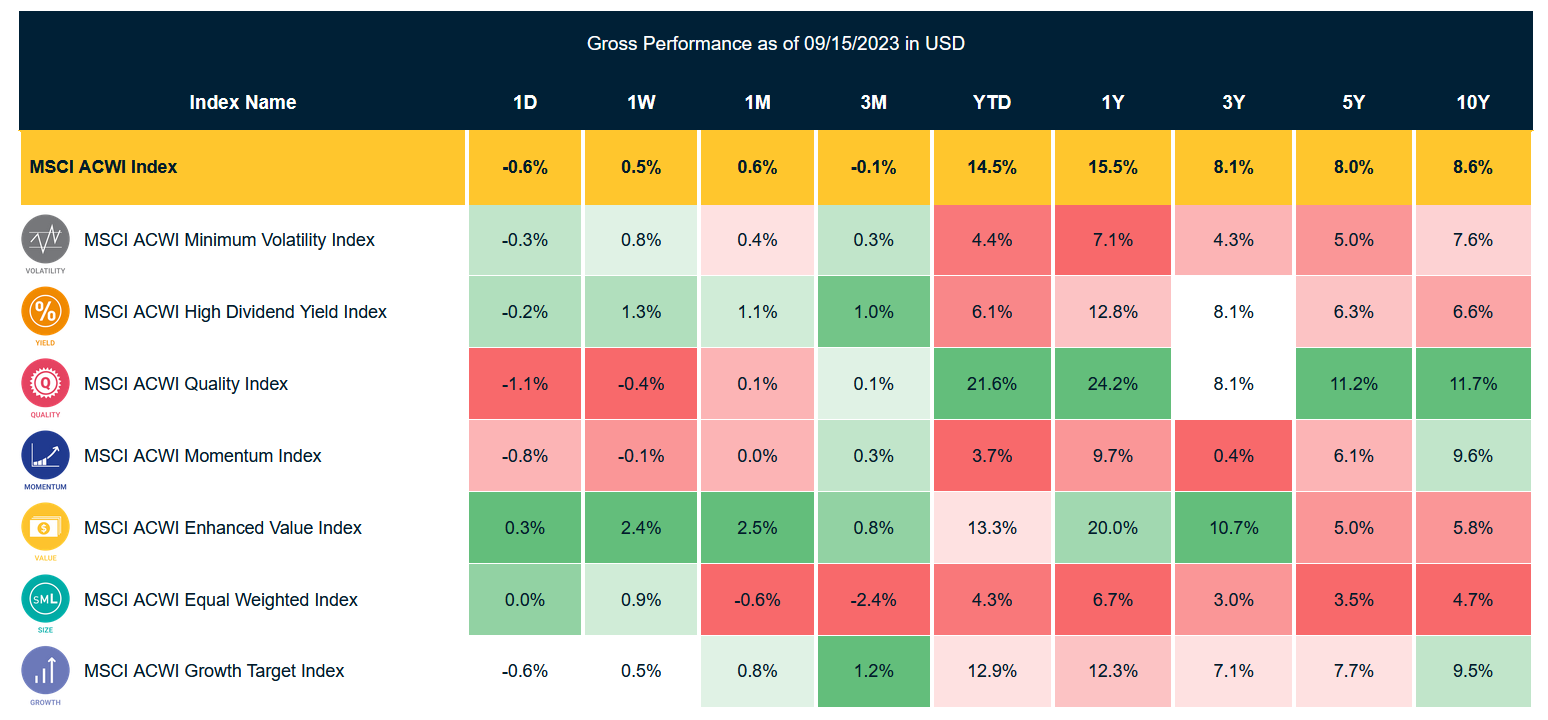

Od grudnia 1999 do grudnia 2022 faktor MSCI World, mimo dość niemrawego początku, okazał się jednym z najbardziej rentownych faktorów (przegrał tylko z faktorem Value, skupiającym się na nisko wycenionych spółkach). Wygrał również z szerokim indeksem akcji. Nie jest to oczywiście zasada i zdarzają się okresy gdy faktor Quality przegrywa. Poniżej znajdziesz informacje o wynikach indeksu MSCI ACWI Quality (spółki o faktorze Quality z rynków rozwiniętych i wschodzących) w stosunku do szerokiego rynku (MSCI ACWI index) i pozostałych faktorów w różnych okresach na dzień 15 września 2023.

Źródło MSCI

Faktor Quality ma najlepsze wyniki w okresie 10 lat, 5 lat, 1 roku oraz od początku roku. Dość słabo idzie mu natomiast w samym wrześniu 2023.

Zobaczmy jeszcze jak wyglądają wyniki faktora Quality w poszczególnych latach od 2020 do 2022. Ciemny czerwony kolor to faktor Quality. Pozostałe kolory to inne faktory. Im wyżej, tym wyższe miejsce pod względem stopy zwrotu w danym roku.

Źródło MSCI

Faktor Quality w większości lat z okresu 2007 do 2021 był w czołówce, ale w latach 2003 do 2006 i w samym 2022 był najgorszym faktorem i przegrywał również z szerokim indeksem akcji. Nie jest to więc najlepsza inwestycja w każdym okresie inwestycyjnym. Sumując jednak cały ten okres, wychodzi bardzo dobrze (drugie miejsce wśród wszystkich faktorów).

Osobiście bardzo lubię ten faktor, bo oprócz całkiem dobrych wyników, w długim okresie ogranicza on zmienność portfela akcji. Możesz to zobaczyć na poniższym wykresie:

Źródło MSCI

Oś pionowa to średnia roczna stopa zwrotu od grudnia 1999 do grudnia 2022. Jak już wiesz z poprzednich wykresów, faktor Quality jest w czołówce, przegrywając tylko z faktorem Enhanced Value (spółki nisko wycenione na giełdzie). Coś co jednak odróżnia go od faktora Enhanced Value, to znacznie niższa zmienność (oś pozioma). Za wyjątkiem faktora Minimum Volatility (skupiającego się na spółkach o niskiej zmienności), jest to najmniej zmienny faktor. Wybierając więc ETF-a o faktorze Quality, Twój portfel będzie doświadczał mniejszych zmian cen, co powinno ułatwić Ci przetrwanie trudnych czasów na rynku.

ETF-y na spółki Quality

Opowiedziałem Ci, jak ETF-y na faktor Quality dobierają spółki do portfela i czego, na podstawie historycznych danych, możesz się po nich spodziewać. Teraz pokażę Ci jakie ETF-y na faktor Quality są dostępne w polskich biurach maklerskich i które z nich są najciekawsze.

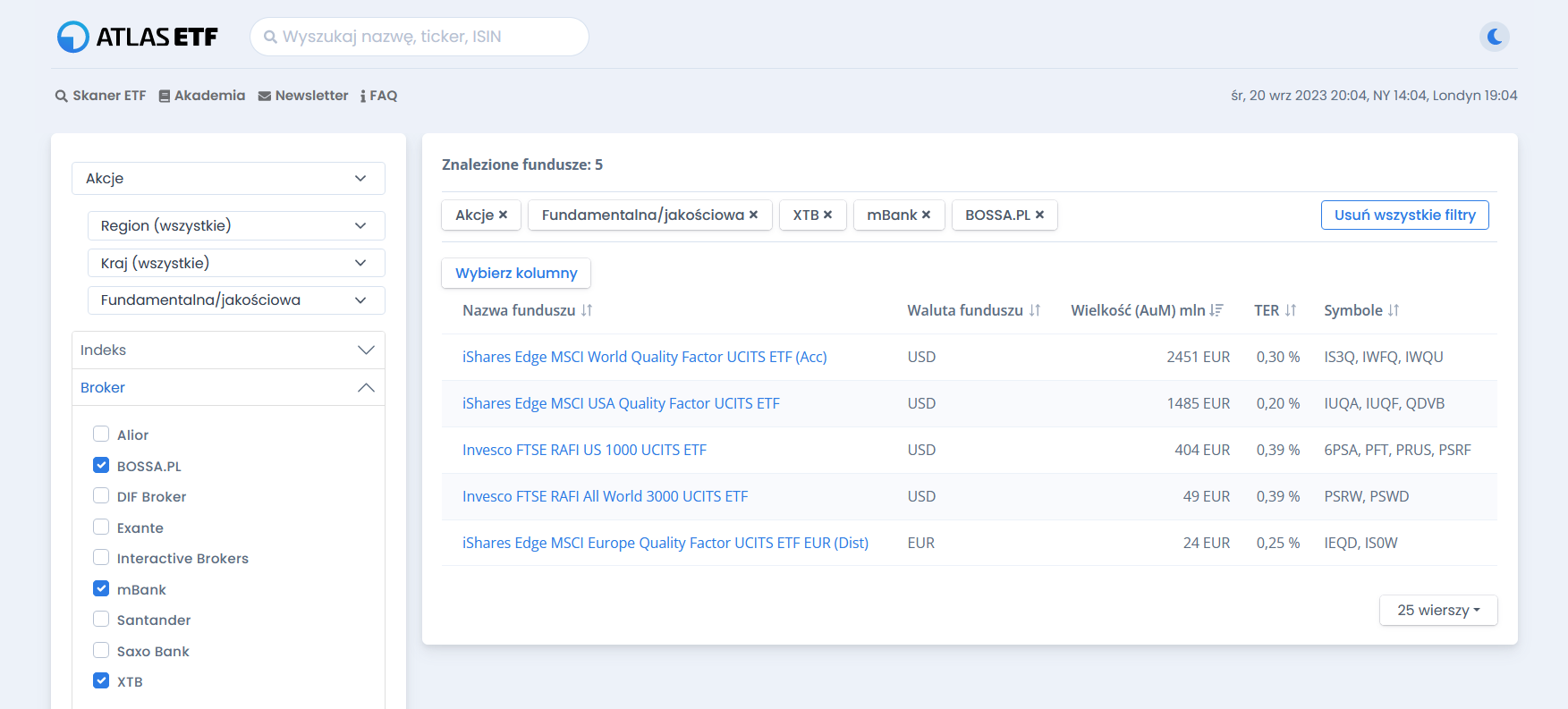

Aby znaleźć takie ETF-y, jak zwykle na początku użyje portalu Atlasetf.pl.

Wyszukanie jest bardzo proste:

- Jako klasę aktywów wybieram Akcje

- Jako strategię wybieram Fundamentalną/jakościowa (tak twórcy przetłumaczyli Quality)

- Wybieram biuro maklerskie w którym mam rachunek: Na potrzeby wpisu wybiorę 3 polskie biura maklerskie z największą ofertą ETF: XTB, BOSSA i eMakler.

Pokaże mi się 5 ETF-ów, z których 3 mają kapitalizacje powyżej 100 milionów Euro – Te wezmę do dalszej analizy:

Źródło: Atlasetf.pl

Mamy więc:

iShares Edge MSCI World Quality Factor UCITS ETF (Acc) – ETF inwestuje w akcje przedsiębiorstw z 23 krajów rozwiniętych na całym świecie, które charakteryzują się wysokim współczynnikiem jakości. Spółki do portfela są wybierane na podstawie trzech cech jakościowych: wysoki zwrot z kapitału własnego, niska dźwignia finansowa i stabilny wzrost zysków.

iShares Edge MSCI USA Quality Factor UCITS ETF – ETF inwestuje w akcje przedsiębiorstw na rynku amerykańskim. Spółki do portfela również są wybierane na podstawie trzech cech jakościowych: wysoki zwrot z kapitału własnego, niski poziom zadłużenia i niską zmienność zysków rok do roku.

Invesco FTSE RAFI US 1000 UCITS ETF – Ten ETF inwestuje w 1000 największych amerykańskich spółek notowanych na giełdzie. Wybiera i ustala wagę poszczególnych spółek w portfelu, wykorzystując cztery podstawowe czynniki: dywidendy, przepływy pieniężne, sprzedaż i wartość księgowa.

Mamy więc jeden ETF na spółki z 23 krajów rozwiniętych i dwa ETF-y na spółki z USA. ETF-y iShares skupiają się na wysokim zwrocie z kapitału własnego, niskim poziom zadłużenia i niskiej zmienność zysków rok do roku. ETF Invesco „patrzy” na dywidendy, przepływy pieniężne i wartość księgową. Kosztowo wyróżnia się ETF iShares na USA, ale pozostałe 2 również nie są zbyt drogie.

Który z nich jest według mnie najlepszy?

No i czy warto kupić ETF z faktorem Quality, zamiast zwykłego ETF-a na MSCI World (szeroki, pasywny indeks akcji z krajów rozwiniętych) lub amerykańskie S&P 500?

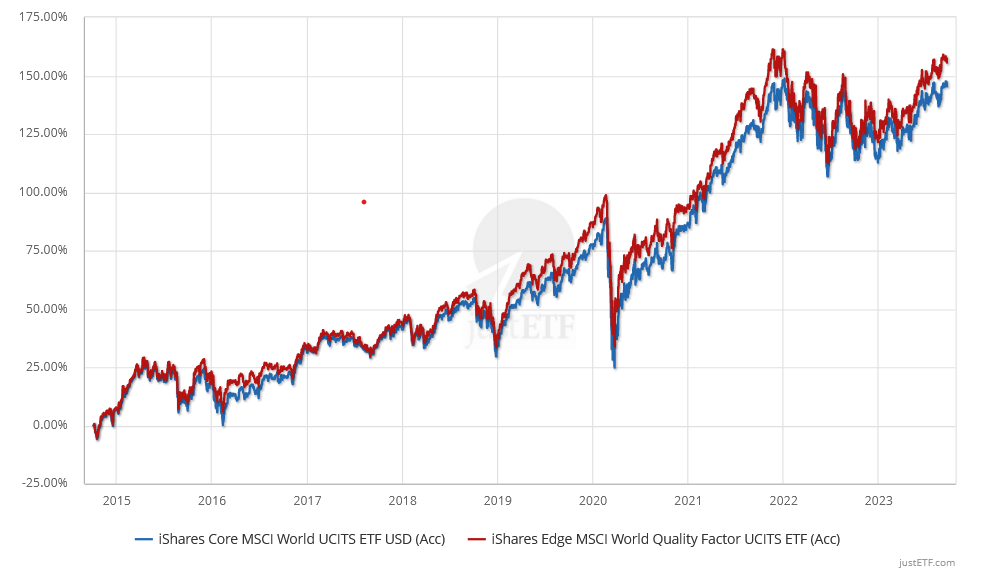

Zacznijmy od MSCI WORLD. Poniżej porównanie wyników dwóch ETF-ów na rynek akcji z krajów rozwiniętych. Linia czerwona to analizowany ETF z faktorem Quality, a linia niebieska to jego pasywny odpowiednik (bez faktora).

Źródło: justetf.com

Mimo delikatnie wyższych kosztów za zarządzanie, ETF iShares Edge MSCI World Quality Factor UCITS ETF (Acc) od 2015 wygrywa z pasywnym ETF-em iShares Core MSCI World UCITS ETF USD (Acc). Stopa zwrotu od powstania w październiku 2014 jest o około 10% wyższa.

Jednocześnie, zgodnie z wcześniej przedstawionymi danymi, ETF z faktorem Quality charakteryzuje się minimalnie niższą zmiennością.

Wygląda więc całkiem nieźle 🙂

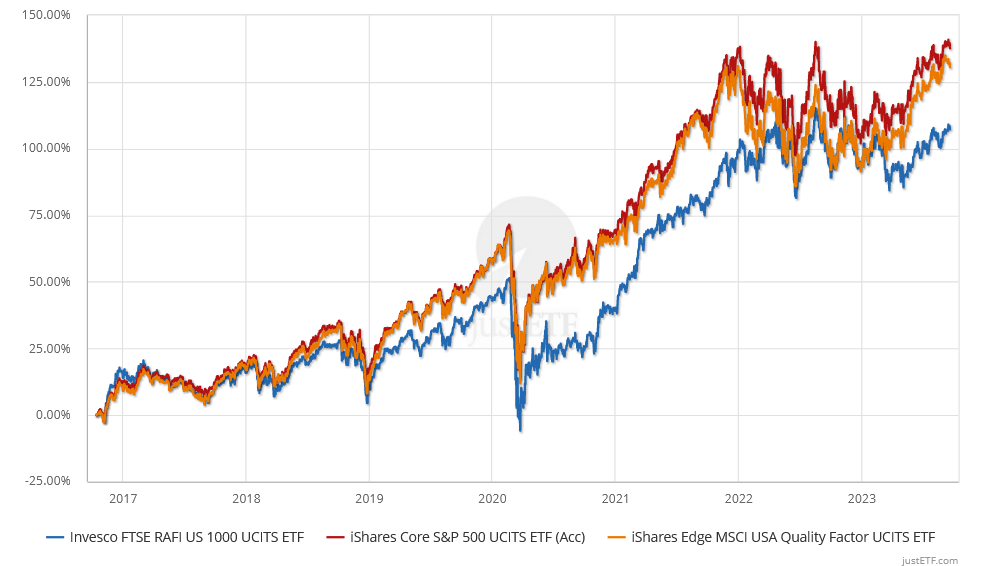

Porównajmy zatem 2 pozostałe ETF-y faktorowe inwestujące w spółki z USA z najprostszym i najtańszym ETF-em na S&P 500 , czyli iShares Core S&P 500 UCITS ETF (Acc), kosztującym tylko 0,07% w skali roku. Czy warto przepłacać za ETF-y faktorowe?

Okazuje się, że … nie

Tym razem linia czerwona to pasywny ETF na indeks S&P 500, a pozostałe dwie linie (pomarańczowa i niebieska) to ETF-y faktorowe.

Źródło: justetf.com

Najtańszy i najpopularniejszy ETF na S&P 500 miał najwyższą stopę zwrotu w ciągu ostatnich 6 lat. Charakteryzował się również niższą zmiennością. Nie wiem oczywiście czy tak samo będzie w przyszłości, ale historia nie zachęca do przepłacania.

Podsumowanie

Kupienie ETF-a o faktorze Quality, nie jest Świętym Graalem inwestowania. Teoretycznie akcje spółek o niskim zadłużeniu, wysokie rentowności i trwałej przewadze konkurencyjnej powinny dawać lepsze wyniki inwestorom, ale nie zawsze tak jest. Dlaczego? Ponieważ często, za dużą część wzrostu na giełdzie, szczególnie amerykańskiej, odpowiadają spółki innowacyjne (takie jak na przykład Tesla), które na początku swojego rozwoju mogą być bardzo mocno zadłużone i mało rentowne. Co prawda wiele z nich nie przetrwa próby czasu, ale te którym się uda mogą wzrosną wielokrotnie.

Jeżeli jednak chciałbyś w swoim portfelu lekko ograniczyć ryzyko zmienność i skupić się na bardziej stabilnych spółkach, ETF-y o faktorze Quality mogą być niezłym rozwiązaniem. Szczególnie, że w długim terminie mogą one osiągnąć wyniki lepsze od szerokiego rynku.

Wśród ETF- ów z faktorem Quality dostępnych w najpopularniejszych polskich biurach maklerskich najciekawiej wygląda iShares Edge MSCI World Quality Factor UCITS ETF (Acc). ETF inwestuje w około 300 spółek w 23 krajach rozwiniętych charakteryzujących się niską dźwignią finansową (zadłużeniem), wysokim zwrotem z kapitału własnego i stabilnym wzrostem zysków. ETF w ostatnich latach charakteryzował się nieznacznie wyższą stopą zwrotu i niższą zmiennością od swojego odpowiednika inwestującego w szeroki rynek akcji gospodarek rozwiniętych. Około 70% aktywów funduszu to firmy z Stanów Zjednoczonych, a największymi pozycjami są Apple, Nvidia i Microsoft. Koszt całkowity funduszu (TER) wynosi tylko 0.30% rocznie. ETF-a znajdziesz między innymi w XTB, BOSSA i eMakler pod tickereami IS3Q, IWFO lub IWOU. ETF akumuluje dywidendę, co oznacza, że dywidendy otrzymywane ze spółek są od razu reinwestowane w nowe akcje. Jest to rozwiązanie korzystne od strony podatkowej dla inwestora.

Mam nadzieje, ze ten artykuł Ci się spodobał i, że znalazłeś w nim informacje, które pomogą Ci podjąć samodzielne decyzje inwestycyjne, które są dostosowane do Twojego profilu ryzyka, sytuacji oraz preferencji. W żadnym wypadku nie traktuj żadnej informacji w nim zawartej jako rekomendację inwestycyjną.

A Ty co myślisz o inwestowaniu w ETF-y faktorowe? Uważasz, że faktor Quality ma sens? Zapraszam do komentowania.

Powiązane wpisy:

Najlepsze ETF-y na akcje spółek dywidendowych

Atlas ETF – Szukanie ETF będzie prostsze!

Jak wybrać ETF na światowy indeks akcji

Dlaczego powinieneś zainteresować się ETF-ami?

Świetna porcja wiedzy

Dziękuję