Wstęp

Przez światowe rynki finansowe przetacza się pasywna rewolucja. Aktywnie zarządzane fundusze inwestycyjne są wypierane przez znacznie tańsze, bardziej transparentne i efektywniejsze ETF-y. Od kilku lat ETF-y są dostępne również w Polsce, ale na razie niewiele osób o nich słyszało. Dlaczego? Ponieważ promowanie tanich i efektywnych rozwiązań dla inwestorów nie jest w interesie branży finansowej, która od lat zarabia na wysokich opłatach.

Przez światowe rynki finansowe przetacza się pasywna rewolucja. Aktywnie zarządzane fundusze inwestycyjne są wypierane przez znacznie tańsze, bardziej transparentne i efektywniejsze ETF-y. Od kilku lat ETF-y są dostępne również w Polsce, ale na razie niewiele osób o nich słyszało. Dlaczego? Ponieważ promowanie tanich i efektywnych rozwiązań dla inwestorów nie jest w interesie branży finansowej, która od lat zarabia na wysokich opłatach.

ETF-y wypierają aktywnie zarządzane fundusze inwestycyjne

Proces wypierania aktywnie zarządzanych funduszy inwestycyjnych przez pasywne ETF-y często nazywany jest Pasywną Rewolucją. Pasywna Rewolucja rozpoczęła się w Stanach Zjednoczonych niemal pół wieku temu. Od tego czasu ETF-y z roku na rok zdobywają serca (i portfele) coraz większej liczby inwestorów. Jeszcze w 2000 roku udział ETF-ów w rynku funduszy inwestycyjnych w USA wynosił mniej niż 1%. W 2010 roku było to już ponad 10%, a obecnie jest to ponad 30%. W samym 2022 roku amerykańscy inwestorzy wypłacili z aktywnie zarządzanych funduszy około 900 miliardów dolarów. W tym samym czasie aktywa ETF-ów powiększyły się o 600 miliardów. W Polsce trend jest podobny. W 2018 roku tylko 9% inwestorów indywidualnych miało w swoich portfelach ETF-y. 5 lat później w 2023 roku jest to już niemal 46%. W tym samym okresie udział klientów Towarzystw Funduszy Inwestycyjnych spadł z ponad 20% do 13%.

To jest pogrom!

Dlaczego inwestorzy wybierają ETF-y

Wybór ETF-ów przez inwestorów nie jest efektem mody lub przypadku. Wielu początkujących inwestorów zaczyna od reklamowanych w bankach aktywnie zarządzanych funduszy inwestycyjnych, ale po zrozumieniu tego jak działają oraz ich kosztów, przenosi swoje aktywa do ETF-ów. Ja też tak zrobiłem. Dlaczego więc ETF-y są według mnie znacznie lepszą opcją dla inwestora od aktywnie zarządzanych funduszy:

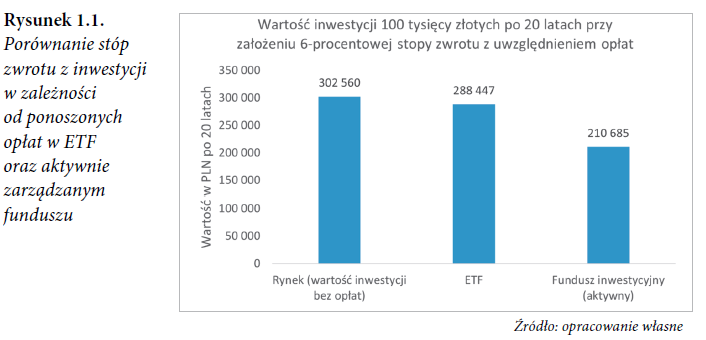

- ETF-y są zdecydowanie tańsze od funduszy inwestycyjnych. Największe ETF-y na rynki rozwinięte mają koszty zarządzania nieprzekraczające 0,2% w skali roku. Wśród polskich funduszy akcji wciąż znajdujemy takie pobierające 2%, czyli 10 razy więcej. To może wyglądać na małą różnicę, ale w długim okresie ma ogromne znaczenie. Inwestor, który zainwestował 100 tysięcy złotych, na 20 lat, w aktywo przynoszące 6% stopy zwrotu w skali roku, po uwzględnieniu kosztów aktywnie zarządzanego funduszu, zarobi prawie 80 tysięcy złotych mniej niż inwestując w tani ETF. Widać to na rysunku zaczerpniętym prosto z książki

- ETF-y maja lepsze wyniki niż aktywne fundusze. Badania przeprowadzone przez S&P Dow Jones Indices na koniec 2021 roku pokazały, że ponad 80% aktywnie zarządzanych funduszy w USA i Europie ma wyniki niższe od swojego benchmarku (czyli najczęściej indeksu, który odzwierciedla tani ETF)

- ETF-y są bardziej transparentne. O ile aktualne aktywa aktywnie zarządzanego funduszu inwestycyjnego są często owiane tajemnicą, inwestor w każdym momencie może sprawdzić dokładny skład portfela ETF-a.

Jedynym aktywem, który na podstawie badań Stowarzyszenia Inwestorów Indywidualnych 2023, występuje częściej w portfelach polskich inwestorów od ETF-ów, są akcje spółek z Giełdy Papierów Wartościowych w Warszawie. Ich udział jednak, podobnie jak aktywnych funduszy, od kilku lat spada. Stworzenie globalnego, zdywersyfikowanego portfela, składającego się z akcji pojedynczych spółek, nie jest zbyt prostym zadanie dla inwestora indywidualnego. Na samej giełdzie w Warszawie notowanych jest kilkaset spółek, a na świecie ich liczba przekracza 10 tysięcy. Dzięki ETF-om, za niewielką opłatę możemy mieć w portfelu znaczną część z nich.

Inwestowanie w ETF-y

Warren Buffet powiedział kiedyś „Inwestowanie jest proste, ale nie jest łatwe”. To zdanie, które na pierwszy rzut oka wygląda jak paradoks, skrywa w sobie wiele prawdy, szczególnie jeżeli chodzi o inwestowanie w ETF-y. Teoretycznie, zakup ETF-a jest banalnie prosty. Wystarczy przelać pieniądze na swoje konto maklerskie, znaleźć ETF-a i kliknąć kupuj. Praktycznie nie jest to jednak takie łatwe. Jak założyć konto maklerskie? Jak znaleźć najlepszego ETF-a? Jak złożyć transakcje? Jak zarządzać portfelem ETF-ów? Jak rozliczyć podatki z zysków? Jaką rolę ETF-y powinny odgrywać w portfelu? To tylko część pytań, które może zadawać sobie inwestor zainteresowany Exchange Traded Funds. Jeżeli chcesz dowiedzieć się więcej o ETF-ach i nauczyć jak w nie inwestować zapraszam do książki:

Dlaczego książka?

Pewnie część za was może się zastanawiać po co komu książka o ETF-ach. Przecież w Internecie jest mnóstwo darmowej wiedzy. Oczywiście to prawda. Mimo, że temat ETF-ów nie jest promowany przez instytucje finansowe, rolę tę przejęli blogerzy. Od lat o ETF-ach edukują między innymi Artur Wiśniewski (stockbroker.pl i atlasetf.pl), Jacek Lempart (atlasetf.pl i systemtrader.pl), Marcin Iwuć (marciniwuc.com), Mateusz Samołyk (inwestomat.eu) lub Cezary Głuch (indepententtrader.pl). Panowie robią świetną robotę i każdy inwestor może się wiele od nich nauczyć.

Ja również na swoim blogu miałem wiele artykułów o ETF-ach na przykład:

Dlaczego powinieneś zainteresować się ETF-ami

Jak wybrać ETF na światowy indeks akcji?

Jak wybrać ETF na spółki dywidendowe?

Nie wszystkim jednak może odpowiadać taka forma zdobywania wiedzy. Jest wielu ludzi, którzy nie mają czasu lub ochoty przekopywać się przez tony artykułów, filmów i podcastów, aby samodzielnie poskładać wiedzę w danym temacie. Wolą znaleźć gotowca, który przeprowadzi ich krok po kroku przez całość zagadnienia – najlepiej od strony praktycznej. Właśnie z myślą o takich osobach pisałem książkę o ETF-ach. Zebrałem w niej wiedzę z wielu anglojęzycznych książek, artykułów, portali instytucji finansowych, stron dostawców ETF-ów i ułożyłem ją w strukturę, która powinna ułatwić przyswojenie wiedzy o ETF-ach początkującym i średnio-zaawansowanym inwestorom.

Niestety wadą papierowych publikacji jest trudność w ich aktualizowaniu. Świat ETF-ów bardzo dynamicznie się zmienia. Mimo, że starałem się pisać tę książkę, aby większość jej treści była ponadczasowa, znajdziesz w niej informację i dane, które były aktualne na moment pisania, czyli początek 2023 roku. Książka miała mieć pierwotnie premierę w drugiej połowie 2023 roku, ale ze względu na dość rewolucyjne dla tematu ETF-ów zmiany w 2023 roku, wraz z wydawcą zdecydowaliśmy się na jej aktualizację. Jakie rewolucyjne zmiany? Na przykład powstanie portalu atlasetf.pl lub opuszczenie rynku przez WealthSeed in Aion. Mimo aktualizacji już wiem, że część informacji, na przykład o opłatach biur maklerskich, może być już w książce nieaktualna. Mam jednak nadzieje, że po przeczytaniu jej, czytelnik sam będzie umiał to zweryfikować.

Czymś co natomiast na pewno uprzyjemni Ci czytanie książki są własnoręczne rysunki mojej żony Ewy umieszczone przed każdym jej rozdziałem 🙂

Możesz je zobaczyć TU.

Dla kogo jest książka?

Książka jest odpowiednia zarówno dla osób, które do tej pory nie interesowały się i nie inwestowały w ETF-y, jak i dla tych, którzy mają za sobą pierwsze inwestycje, ale chcą uporządkować swoją wiedzę i upewnić się, że inwestują w sposób efektywny.

Nie jest to natomiast książka dla:

- Osób, które dopiero zaczynają inwestować na rynku kapitałowym. Nie tłumaczę w niej na przykład takich pojąć jak akcja lub obligacja. Takich czytelników zapraszam natomiast do mojej pierwszej książki Finansowa Podróż.

- Książki nie polecam też bardzo zaawansowanym inwestorom oraz osobom, które szukają teoretycznej wiedzy o ETF-ach. Nie znajdziecie jej za dużo. Starałem się tak napisać ten przewodnik, aby część teoretyczna była ograniczona do minimum.

- Osób inwestujących poza Polską. Przewodnik jest napisany z punktu widzenia polskiego inwestora, który inwestuje w Polsce. Używa polskich (lub dostępnych w Polsce) biur maklerskich i rozlicza podatki w Polsce.

Czego dowiesz się z książki:

Poniżej informacja o tym co znajdziesz w poszczególnych rozdziałach

Rozdział 1. Co to jest ETF

Z tego rozdziału dowiesz się czym jest ETF i czym różni się od akcji oraz aktywnie zarządzanych funduszy inwestycyjnych. Przeczytasz też, czy i dlaczego ETF-y maja lepsze wyniki od zarządzanych funduszy oraz dlaczego inwestowanie za ich pośrednictwem może dać inwestorowi lepsze wyniki niż samodzielne wybieranie akcji. W rozdziale znajdziesz wiele statystyk, tabel i rysunków pokazujących sposób działania i wyniki ETF-ów.

Rozdział 2. Rodzaje i charakterystyka ETF-ów

Dowiesz się z niego jakie są główne cechy ETF-ów, jak je oceniać i gdzie szukać o nich informacji w Internecie. Cechy ETF-ów zostały wytłumaczone przystępnym językiem, z szczególnym naciskiem na ich praktyczną przydatność dla inwestora oraz na to jak samemu znaleźć aktualne informacje w sieci. Poniżej lista omówionych cech :

- Temat inwestycji – w co inwestują ETF-y?

- Metoda wybierania aktywów do portfela – czy wszystkie ETF-y są pasywne?

- Metody replikacji – czy wszystkie ETF-y mają w swoim portfelu fizyczne aktywa?

- Metoda dystrybucji dywidendy – czy wszystkie ETF-y wypłacają dywidendy?

- Dostawca ETF-ów – od kogo kupujemy ETF-y?

- Rezydentura i giełda notowań ETF– Jakie wybierać ETF-y? Szczególnie pod kątem podatkowym?

- Ticker ETF-a – czyli jego kilku literowy symbol

- Waluta ETF-a – czy waluta w której kupimy ETF-a ma znaczenie?

- Zabezpieczenie walutowe (ang. currency hedge) – co daje zabezpieczenie walutowe ETF-a?

- Wielkość funduszu (ang. fund size lub AUM) – czy rozmiar ma znaczenie?

- Staż ETF-a – czy wiek ma znaczenie?

- Opłaty (TER) – jak sprawdzać opłaty ?

- Różnica odwzorowania (ang. tracking error) – jak sprawdzić jak dobrze ETF odwzorowuje dany indeks

- Dostępność ETF-a – Gdzie możemy kupić dany ETF

- Cena jednostki ETF – ile kosztuje dany ETF

- ETF-y lewarowane i odwrócone – Co to w jest?

- Nazwa ETF-a – co się pod nią kryje?

Rozdział 3. Najpopularniejsze indeksy giełdowe

Większość ETF-ów jest zarządzana pasywnie, czyli ich zarządzający nie starają się pobić indeksów, lecz jak najlepiej je odzwierciedlić. W tym rozdziale dowiesz się co to są te indeksy i poznasz najpopularniejsze z nich.

Rozdział 4. Faktory ETF

ETF-y faktorowe to coś pomiędzy aktywnie zarządzanymi funduszami, a ETF-ami pasywnymi. Co prawda zarządzający wybierają do nich poszczególne spółki (a nie odzwierciedlają indeks), ale robią to na podstawie transparentnych kryteriów i dużo taniej. W tym rozdziale poznasz faktory:

- Minimum Volatility, czyli spółki niższego ryzyka

- Quality, czyli spółki ze „zdrowym” bilansem

- Yield, czyli spółki wypłacające dywidendy – MOJE ULUBIONE 🙂

- Value, czyli spółki o niskiej wycenie rynkowej

- Size/Equal Weighted, czyli inwestowanie w mniejsze spółki

- Growth, czyli spółki z największym potencjałem wzrostu

- Momentum, czyli spółki w trendzie wzrostowym

Dowiesz się czym się charakteryzują, jakie miały historyczne wyniki, jak kupić na nie ETF-y oraz czego się możesz po nich spodziewać

Rozdział 5. Jak analizować poszczególne rynki

Wiele ETF-ów odzwierciedla rynek akcji danego kraju na przykład Polski, USA lub Chin. W tym rozdziale pokażę Ci jak można samodzielnie określić atrakcyjność danego rynku. Użyje w nich wskaźników takich jak:

- CAPE, czyli Campbell-Shiller PE

- Współczynnik dzietności

- Konkurencyjność gospodarki

- Wydatki na badania i rozwój

- Dług do PKB

- Wydatki na zbrojenia

Rozdział 6. Rynek ETF-ów. ETF-y polskie, europejskie i amerykańskie

Polski inwestor ma dostęp do ETF-ów polskich, europejskich i amerykańskich (chodź mocno ograniczony). W tym rozdziale opiszę główne różnice między ETF-ami polskimi, europejskimi i amerykańskimi.

Rozdział 7. Gdzie i jak kupić ETF-y

To praktyczny rozdział pokazujący gdzie polski inwestor może najrozsądniej kupować ETF-y. Przeanalizuje w nich ofertę polskich i zagranicznych biur maklerskich (stan na początek 2023) oraz pokażę na co powinieneś uważać sprawdzając aktualną ofertę.

Rozdział 8. IKE i IKZE w ETF-ach

W tym rozdziale poruszam kwestię inwestowania w ETF-y pod płaszczem polskich rozwiązań anty-podatkowych.

Rozdział 9. Jak rozliczyć podatki, inwestując w ETF-y

Inwestowanie poprzez ETF-y, tak samo jak inne inwestycje na rynku kapitałowym wiąże się z podatkami. W tym rozdziale opiszę jak podatki rozliczać i jak je optymalizować na przykład poprzez inwestowanie w ETF-y z odpowiednią rezydenturą podatkową.

Rozdział 10. ETF-y obligacyjne

Inwestowanie w ETF-y to nie tylko akcje. Dużą popularnością cieszą się też ETF-y obligacyjne. W tym rozdziale poznasz ich główne cechy i ofertę.

Rozdział 11. Jak wybrać ETF-a na globalny rynek akcji

W tym rozdziale krok po kroku przeprowadzę czytelnika przez wybór najlepszego ETF-a na globalny rynek akcji, korzystając z dostępnych w Internecie wyszukiwarek. Jaki ETF jest najlepszy? Oczywiście taki, który ma między innymi najniższe koszty, najlepiej odwzorowuje dane aktywo, jest płynny i pochodzi od sprawdzonego dostawcy. Z rozdziału oprócz tego, że poznasz zwycięzcę, nauczysz się samodzielnie przeprowadzać podobna analizę.

Rozdział 12. Najlepsze ETF-y na

W tym rozdziale przeprowadzę czytelnika przez proces wyboru najlepszych ETF-ów na ponad 20 różnych aktywów:

- Rynki rozwinięte

- Rynki wschodzące

- Stany Zjednoczone

- Rynki europejskie

- Japonia

- Wielka Brytania

- Korea Południowa

- Izrael

- Chiny

- ETF-y na REIT-y

- Faktor Minimum Volatility, czyli spółki niższego ryzyka

- Faktor Quality, czyli spółki ze „zdrowym” bilansem

- Faktor Yield, czyli spółki wypłacające dywidendy

- Faktor Value, czyli spółki o niskiej wycenie rynkowej

- Faktor Size/Equal Weighted, czyli mniejsze spółki

- Faktor Growth, czyli spółki z największym potencjałem wzrostu

- Faktor Momentum, czyli spółki w trendzie wzrostowym

- Obligacje rządowe

- Obligacje korporacyjne

- LifeStrategy

- Metale szlachetne i surowce

Każdą analizę zakończyłem szczegółowym opisem najlepszego ETF-a na dane aktywo, dostępnego dla polskiego inwestora.

Rozdział 13. ETF-y w portfelu

To rozdział w którym pokażę przykładowy skład portfela inwestora w zależności od jego podejścia do ryzyka oraz czasu który chce przeznaczyć na inwestowanie. Portfele będą zbudowane w oparciu o najlepsze ETF-y wybrane w rozdziale 12.

Dodatek. ETF-y warte uwagi

Lista najlepszych ETF-ów na różne rynki

Podsumowanie

Mam nadzieje, że teraz już wiesz, czy ta książka jest dla ciebie. Jeżeli od dawna inwestujesz w ETF-y i uważasz, że zdobyłeś wystarczającą wiedzę w Internecie – nie kupuj jej. Jeżeli jednak dopiero zaczynasz lub po prostu chcesz w wygodny sposób uporządkować swoją wiedzę myślę, że ta książka może Ci pomóc.

Książkę można kupić na stronie wydawcy Onepress lub w Empiku.