Wstęp

Według raportu „Sytuacja ogólna na rynku Consumer Finance” z 3 kwartału 2023, przygotowanego przez Związek Przedsiębiorstw Finansowych w Polsce, zdecydowana większość Polaków trzyma swoje oszczędności w gotówce lub na lokatach w bankach.

Według raportu „Sytuacja ogólna na rynku Consumer Finance” z 3 kwartału 2023, przygotowanego przez Związek Przedsiębiorstw Finansowych w Polsce, zdecydowana większość Polaków trzyma swoje oszczędności w gotówce lub na lokatach w bankach.

„Niestety, polskie społeczeństwo od wielu lat nie zabezpiecza swoich oszczędności przed inflacją. Jest to najprawdopodobniej efekt relatywnie niskiego stopnia edukacji ekonomicznej oraz faktu, że duża część gospodarstw domowych odkłada raczej drobne kwoty. W efekcie gromadzone przez Polaków oszczędności wyraźnie tracą na wartości. To nic innego, jak wysoki 'podatek inflacyjny'”

– powiedział ekonomista SGH i współautor badania Sławomir Dudek, cytowany w komunikacie.

W tym artykule nie skupię się jednak na gotówce. Zakładam, że zdecydowana większość czytelników tego bloga wie już, że trzymanie pieniędzy w gotówce lub na koncie bieżącym, przy podwyższonej inflacji to pewna strata. Skupię się natomiast nad dużą przepaścią między pozycją drugą i trzecią, czyli między lokatami w banku, a obligacjami. Konkretnie obligacjami detalicznymi Skarbu Państwa.

Obligacje skarbu państwa w marcu 2024

O obligacjach skarbu państwa napisałem już kilka artykułów. Między innymi:

Obligacje inflacyjne. Sekret premiera, czy inwestycja dla każdego

Jak kupić obligację? Krok po kroku

Inflacja spada. Czy obligacje inflacyjne to wciąż dobry pomysł?

Nie będę więc ponownie, szczegółowo opisywał co to są obligacje Skarbu Państwa oraz jakie mają wady i zalety. Skupię się natomiast na obecnej ofercie obligacji oraz lokat.

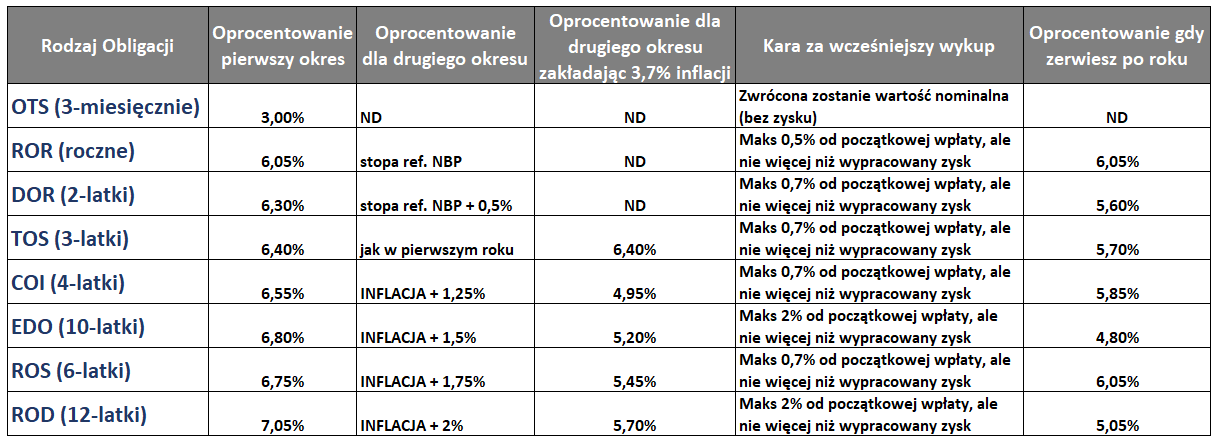

Zacznijmy od obligacji:

W powyższej tabeli zobaczysz marcową ofertę detalicznych obligacji Skarbu Państwa. Ostatnie 4 wiersze to moje ulubione obligacje „inflacyjne”, czyli takie których oprocentowanie od 2. roku zależy od wskaźnika inflacji:

- 4-letnie indeksowane oszczędnościowe obligacje skarbowe (COI)

- 10-letnie indeksowane oszczędnościowe obligacje skarbowe (EDO)

Oraz dodatkowe dwa rodzaje obligacji dostępne dla beneficjentów programu „500+”:

- rodzinne 6-letnie indeksowane oszczędnościowe obligacje skarbowe (ROS)

- rodzinne 12-letnie indeksowane oszczędnościowe obligacje skarbowe (ROD)

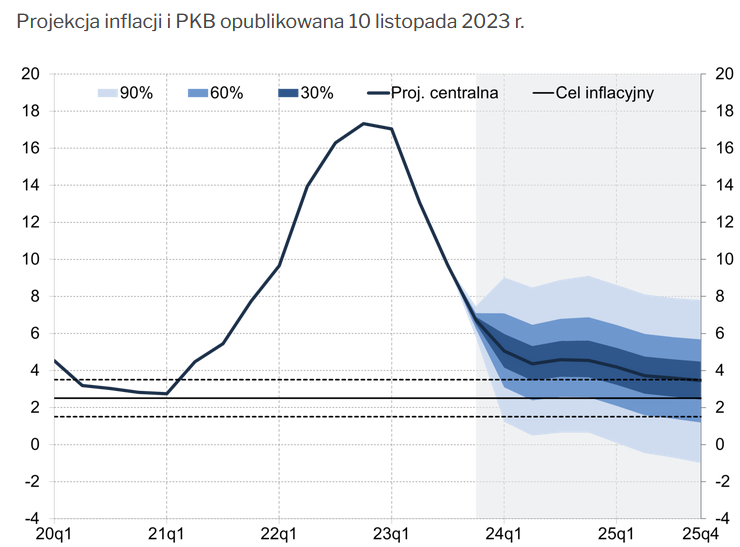

Omówmy ich warunki na przykładzie 10 letnich obligacji EDO. Kupując obligacje EDO w marcu 2024, możesz liczyć na oprocentowanie w pierwszym roku w wysokości 6,8%. W drugim i kolejnych latach będzie ono obliczane jako Inflacja + 1,5%. Zakładając, że listopadowa projekcja NBP się spełni i inflacja w 2025 roku wyniesie około 3,7% ich oprocentowanie w 2 roku wyniesie 5,2% (inflacja + 1,5%). Gdybyś jednak chciał zerwać obligacje po roku, po potrąceniu kary w wysokości 2 złotych (od każdej obligacji o cenie nominalnej w wysokości 100 złotych), twoje oprocentowanie wyniesie 4,8%. Kara za wcześniejszą wypłatę nie może jednak przekroczyć sumy narosłych odsetek. Oznacza to, że jak kupisz obligację EDO za 100 złotych i chcesz odzyskać środki, zanim naliczą się odsetki przekraczające 2 złote, otrzymasz z powrotem 100 złotych. Gdy naliczą się już odsetki powyżej 2 złotych, a przykładowo, twoja obligacja będzie już warta 105 złotych, otrzymasz 103 złote (105 złotych – 2 złote opłaty za wcześniejszy wykup). Oznacza to, że nominalnie na obligacjach nie możesz stracić. Po wcześniejszym wykupie obligacji pieniądze na Twoje konto trafią w ciągu nie więcej niż 10. dni roboczych (od dnia złożenia dyspozycji). Obok możesz zobaczyć projekcje inflacji przygotowaną przez NBP w końcówce 2023 roku. Widać na niej, że inflacja w kolejnym roku powinna oscylować z dużym prawdopodobieństwem między 2%, a 6%.

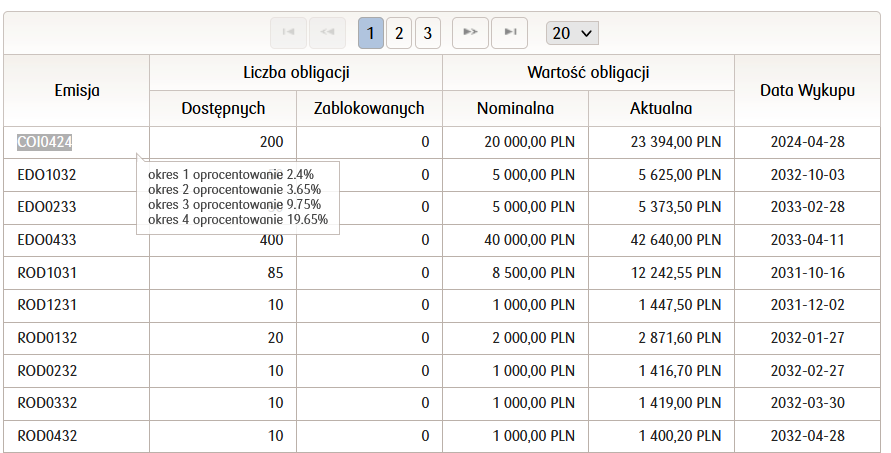

Czy takie warunki obligacji są atrakcyjne? To zależy. Czas wysokiej inflacji na szczęście się skończył. Więc takich widoków jak na poniższym zrzucie ekranu z mojego konta obligacji (oprocentowanie w okolicach 20%) już raczej nie zobaczymy:

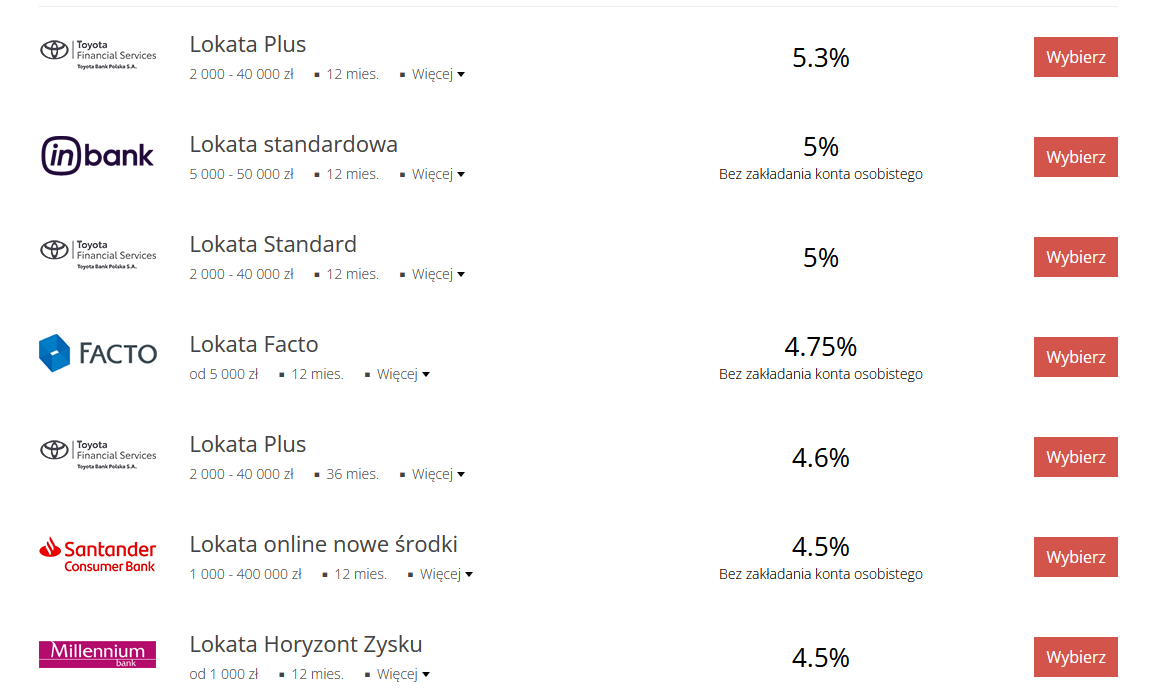

Ale patrząc na oferty lokat, które znalazłem na w rankingu na stronie Marcina Iwucia TU, nie wygląda to źle.

Najlepsze lokaty oferują od 4,5% do 5,5%. To mniej więcej tyle, co różne obligacje inflacyjne, nawet po opłaceniu kary za wcześniejszy wykup. Z tym, że w przypadku obligacji skarbu państwa:

- nie ma limitu wpłat (poza ROD i ROS)

- w przypadku wcześniejszego zerwania, nie tracisz całych odsetek (jak w przypadku lokaty)

- w każdym momencie możesz sam zdecydować, czy warto kontynuować trzymanie obligacji przy obecnych warunkach, czy zerwać je (płacąc rozsądną karę) i przerzucić pieniądze na inne aktywo

Wbrew pozorom obligacje są więc bardziej elastyczne od lokat.

A co z kontami oszczędnościowymi?

Tu oprocentowanie jest zbliżone do oferty obligacji inflacyjnych w pierwszym roku (nie uwzględniając kary za wcześniejszy wykup). Pamiętaj jednak, że warunki konta oszczędnościowego są tymczasowe i najczęściej te z oprocentowaniem powyżej 3% są „promocyjne”. Oznacza to, że w zależności od oferty po 3 lub 6 miesiącach oprocentowanie znacznie spadnie, a ty będziesz musiał szukać nowej, promocyjnej oferty.

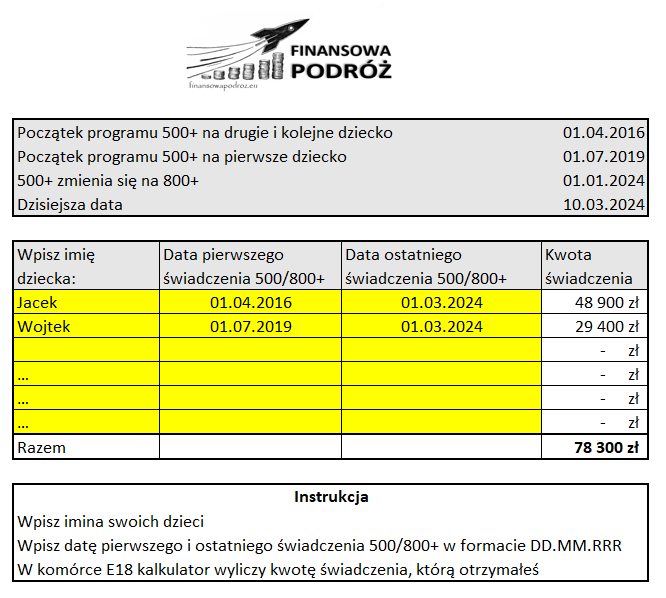

Ile obligacji rodzinnych mogę kupić:

Pewnie zauważyłeś, że najlepszą warunki wśród detalicznych obligacji skarbu państwa mają obligację rodzinne ROD i ROS. Mogą je kupić beneficjenci programu 800+. Maksymalną wartością zakupu jest kwota dotychczas pobranych świadczeń 500+ i 800+. Kupując takie obligację na stronie obligacjeskarbowe.pl, użytkownik każdorazowo jest pytany o to jaką kwotę świadczenia już pobrał. Przyznam, że sam, przy 2 dzieci mam problem, żeby to policzyć. Dlatego stworzyłem prosty kalkulator, który mi w nim pomaga. Możesz go pobrać klikając na poniższy rysunek.

Podsumowując

Według mnie detaliczne obligacje Skarbu Państwa stanowią świetną alternatywę dla lokat bankowych. Ich oprocentowanie jest wyższe, są bardziej elastyczne, a bezpieczeństwo zgromadzonych środków jest porównywalne.

Jedyna „trudność” to założenie swojego konta na na stornie obligacjeskarbowe.pl.

Nie jest to jednak zbyt trudne zadanie. Opisuje je w artykule Jak kupić obligację? Krok po kroku